Woran könnte Dein Vermögensaufbau scheitern?

Vielleicht am unpassenden Produkt – einem Fondssparplan mit hohen Kosten? Oder aber an der falschen Immobilie, die Du Dir als Kapitalanlage angelacht hast?

Meine ehrliche Meinung: Daran wird es nicht scheitern. Es könnte sich etwas zäher gestalten, aber die wirklichen Gefahren lauern woanders, abseits der Produkte.

Es sind vielmehr die großen Themen, wie eine üble Scheidung, eine fehlende Versicherung oder aber – und darum geht es in diesem Artikel – eine hohe Inflation.

Hier und jetzt teile ich mit Dir meine Rundumsicht auf das Thema Inflation. Wo lauern die Gefahren und wie kannst Du Dich vor der Inflation schützen? Ja, sie sogar zu Deinem Verbündeten machen.

Starten wir mit einer wahren Begebenheit.

Wo soll das Geld hin?

Wir schreiben das Jahr 2010.

Ein bartloser und finanziell blauäugiger Nico beginnt zum ersten Mal nennenswerte Ersparnisse auf seinem Tagesgeldkonto anzuhäufen. Mir stellte sich die dringliche Frage:

Was mache ich denn jetzt mit der Kohle?

In diesem Jahr durchlebt die Weltwirtschaft die Nachbeben der großen Finanzkrise, die mit der Lehmann Pleite ihren spektakulären Höhepunkt erreichte. Die Notenbanken fluten die Märkte mit Geld und drückten die Leitzinsen in den Keller.

Ich war überzeugt: Dieses billige Geld muss irgendwo hin. Und wo auch immer es landet, wird es die Preise nach oben treiben. Die Inflation wird steigen und ich muss mein Erspartes bestmöglich davor schützen.

Aber wie?

Keine sechs Monate später war ich stolzer Besitzer von zwei Wohnungen auf dem Prenzlauer Berg in Berlin. Zum ersten Mal in meinem Leben nahm ich einen Bankkredit auf.

Die stille Gefahr

Damals lag ich mit meiner Inflationseinschätzung falsch. Zumindest teilweise. Aber dazu gleich mehr. Lass uns erstmal ein wenig in den Grundlagen rumstochern. Was ist Inflation eigentlich?

Letztendlich ist es eine Teuerung oder in wikipedisch:

Inflation ist eine allgemeine und anhaltende Erhöhung des Preisniveaus von Gütern und Dienstleistungen, gleichbedeutend mit einer Minderung der Kaufkraft des Geldes.

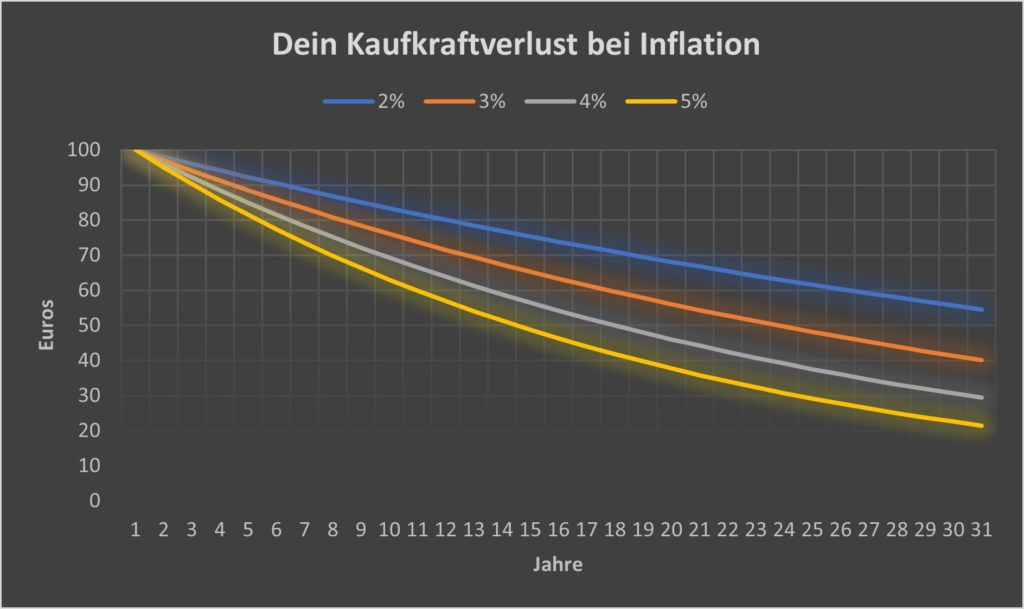

Wenn alles immer teurer wird, ist Dein Geld immer weniger wert. Bei einer Inflation von 5% – in den 70er und 80er Jahren nicht ungewöhnlich – verliert Dein Euro in 15 Jahren die Hälfte des Wertes. Aus 100 Euro Kaufkraft werden in einem guten Dutzend Jahren läppische 50 Euros.

Ohne dass Du es mitbekommst, zersetzt die Inflation Dein Vermögen.

Der Inflationseffekt wird oft brutal unterschätzt. Auch wenn es nicht den Anschein hat, so ist es doch eine intellektuelle Leistung die Inflation zu verstehen und daraus Handlungsweisen abzuleiten.

Inflation ≠ Inflation

Die Inflation, wie wir sie kennen und oben definiert wurde, ist die Verbraucherpreisinflation. Ihr liegt ein definierter Warenkorb zugrunde, der die Ausgaben eines durchschnittlichen Haushaltes repräsentiert. Dort findest Du Deinen Feierabend-GnT genauso wie den Friseurbesuch oder das dreilagige Klopapier.

Es gibt verschiedene Warenkörbe, je nachdem was gemessen werden soll. Zur Berechnung der Kerninflationsrate werden z.B. Lebensmittel und Energiepreise entfernt, damit die Rate nicht so schwankt. Es gibt regionale Warenkörbe, eigene Warenkörbe für Haushaltsgrößen usw. Das Thema ist komplex und wird je nach Land unterschiedlich gemessen.

Was aber definitiv nicht im Warenkorb zu finden ist, sind Vermögenswerte. Du findest keine Aktien, Immobilien, Anleihen oder Gold im Körbchen, weil sie mit der Verbraucherpreisinflation nichts zu tun haben. Diese Kameraden findest Du in der Vermögenspreisinflation wieder – sie misst den Preisanstieg bei Vermögenswerten.

Die Europäische Zentralbank (EZB), die für unsere Geldpolitik zuständig ist, hat sich die Preisstabilität zum obersten Ziel gesetzt. Dafür möchte sie die Inflation „unter, aber nahe 2 %“ halten. Und damit meint sie die Verbraucherpreisinflation, nicht die Vermögenspreisinflation. Das wird noch wichtig.

Und wie hat sich die EZB (und ihre Vorgängerin, die Bundesbank) bisher geschlagen?

In den letzten 20 Jahren haben sie das ganz gut hinbekommen. Eine zu niedrige Inflation war eher das Problem als eine zu hohe.

Düstere Zeiten für Zinsprodukte

Früher war alles besser!

Damals bist Du noch stolz wie Oskar Anfang Januar in die Sparkasse gegangen und hast Dir Deine Zinsen im Sparbuch eintragen lassen. Heute klappt das nicht mehr. Du hast kein Sparbuch und es gibt auch keine (oder kaum noch) Zinsen, die Du Dir eintragen lassen könntest.

Aber diese nominale Rendite in der Geldanlage ist eigentlich wumpe. Denn was zählt ist die Realrendite – also die Rendite nach Abzug der Inflation. Nur darauf schaue ich. Denn was nutzen mir attraktive Nominalzinsen, wenn sich real die Rendite gegen null bewegt?

Und tatsächlich hat es in den letzten zwei Jahrzehnten eine stetige Verschlechterung der Realrendite von sicheren Zinsprodukten gegeben, hier am Beispiel 10-jähriger deutscher Staatsanleihen.

Das sieht wirklich düster aus.

Wenn Zinsprodukte keine akzeptable Realrendite mehr bringen, musst Du risikoreichere Investitionen akzeptieren – wie Aktien oder Immobilien. Aber die höhere Realrendite ist nicht der einzige Grund in diese Anlageklassen zu investieren.

Erschlage zwei Fliegen mit einer Klappe

Zinsprodukte, wie kurz- oder langfristige Staatsanleihen, bieten Dir im Regelfall keinen Inflationsschutz. Der Zins ist (meist) fix und bei einer stark ansteigenden Inflation bleibst Du im Regen stehen.

Bei Sachwerten, wie Aktien oder Immobilien, sieht die Nummer anders aus. Die Rendite setzt sich hier aus zwei Variablen zusammen, dem laufenden Einkommen (Dividenden oder Mieteinnahmen) und dem Wertzuwachs (Aktienkurs oder Immobilienpreis).

Bei Immobilien kommen langfristig knapp 50% der Rendite aus den Mieteinnahmen und bei Aktien immerhin knapp 40% aus Dividenden. Beide sollten sich, zumindest mit einer Zeitverzögerung, an eine höhere Inflation anpassen. Der Wertzuwachs reagiert sogar noch schneller auf eine höhere Inflation als das laufende Einkommen.

Mit diesen beiden großen Anlageklassen erschlägst Du daher zwei Fliegen mit einer Klappe: Du hast generell eine höhere Realrendite und sie bieten Dir den Inflationsschutz, den Du brauchst.

Die Inflationsgewinner lassen‘s krachen

Und jetzt legen wir noch einen drauf.

In Zeiten von unerwartet hoher Inflation gibt es noch eine besondere Gruppe von Gewinnern: Die Schuldner.

Je höher die Inflation, desto schneller werden Schulden entwertet, denn Deinen Zins fixierst Du zu Beginn Deines Kredites. Bei hohen Preissteigerungen gewinnen die Schuldner und die Gläubiger verlieren.

In Deutschland kam es um 1920 herum zur Hyperinflation – sehr zur Freude der Immobilienbesitzer, die sich dadurch vollständig entschulden konnten. Die Champagnerkorken knallten trotzdem nicht, weil der Staat sich diese Inflationsgewinne über eine Besteuerung wiederholte (oder es zumindest versuchte).

Warum habe ich oben das „unerwartet“ so hervorgehoben? Weil Inflationserwartungen mit in den Zins eingepreist werden. Bei erwartet hoher Inflation kostet Dich Dein Kredit einfach mehr.

Sollte es also zu einer unerwartet hohen Inflation kommen, dann bist Du als Schuldner gut aufgestellt. Die ganze Nummer kann natürlich auch nach hinten losgehen, wenn das Pendel umschwingt und es zur Deflation kommt.

Fazit

Kommen wir zum Ende.

Um das Inflations-Biest im Zaum zu halten, solltest Du aus zwei guten Gründen Dein Geld langfristig in risikoreichere Sachwertanlagen, wie Aktien(-ETFs) oder Immobilien, investieren:

- Die realen Renditen sind langfristig deutlich höher als bei sichereren Geldanlagen.

- Du bekommst den Inflationsschutz gratis mit dazu.

Solltest Du Dich für eine kreditfinanzierte Geldanlage entscheiden (das rechtfertigen für mich ausschließlich Immobilien), dann würdest Du bei unerwartet hoher Inflation doppelt profitieren.

Neben einem soliden Notgroschen solltest Du also nur so viel sichere Geldanlagen Deinem Vermögensportfolio beisteuern, wie Du es für Deinen Seelenfrieden brauchst.

Und wie ging die Geschichte vom jungen Nico aus?

Mit einer Grundannahme lag ich damals falsch.

Ich erwartete eine hohe Verbraucherpreisinflation, was dann real meinen Immobilienkredit entwertet hätte. Nur kam es nie dazu. Die Inflation blieb auf sehr niedrigem Niveau.

Am Ende ist es aber doch kein Problem. Denn das billige Geld hat schon noch seinen Weg gefunden. Es gab – und gibt – eine hohe Vermögenspreisinflation. Sachwerte durchleben einen Boom. Aktienkurse und Immobilienpreise sind in den letzten zehn Jahren durch die Decke gegangen.

Daher war am Ende doch alles gut. Die reale Nachsteuerrendite für die beiden Wohnungen liegt heute deutlich über 10% (hier findest Du die Zahlen und das kostenlose Berechnungstool). Somit kam es doch noch zu einem Happy End.

Und dazu sollte es auch bei Dir kommen.

Mache die Inflation einfach zu Deinem Verbündeten.

Spielt die Inflation bei Deinen Investitionsentscheidungen eine Rolle? Wie schützt Du Dich vor Inflation? Ich freue mich schon auf Deinen Kommentar!

Ein Kommentar

Kommentare sind geschlossen.