Der Brite an sich ist ja für sein Understatement bekannt. Und hier macht der renommierte Economist keine Ausnahme.

Selten habe ich in den über 15 Jahren, in denen ich das britische Blättchen jetzt schon abonniere, eine vergleichbare Begeisterung gelesen:

Accordingly, one of the most valuable papers produced in 2017 is an epic example of data-retrieval: a piece of research that spells out the rates of return on important asset classes, for 16 advanced economies, from 1870 to 2015.

Naja, as good as it gets…

Was hat es also mit diesem „valuable paper“ auf sich?

Eine Handvoll renommierte Wissenschaftler haben über Jahre mit Unterstützung einer ganzen Armada von Helfern eine umfassende Datensammlung über die Renditen der wichtigsten Vermögenswerte erstellt. Und das weit gestreut über 16 Industrieländer in einem Zeitraum von 145 Jahren.

Das hat es so umfassend noch nie gegeben. Da dürfen die Briten ruhig mal in Ekstase geraten.

Die Autoren haben ihrem Arbeitspapier dann auch einen nicht von Bescheidenheit geprägten Titel mit auf den Weg gegeben:

The Rate of Return on Everything, 1870-2015

Aber nicht nur für Wirtschaftswissenschaftler birgt dieses Working Paper eine Fundgrube an neuen Erkenntnissen. Auch für Dich dürfte es wertvoll sein.

Warum? Das erkläre ich Dir in diesem Beitrag.

Dabei gehe ich konkret darauf ein:

- was diese Datensammlung so einzigartig und wertvoll macht;

- welche Top 5 Erkenntnisse ich daraus ziehe; und nicht zuletzt

- warum Du am Ende des Beitrags vielleicht Deine Investitionsentscheidungen überdenken könntest.

Alle unten genannten Daten und Schaubilder stammen direkt aus dem Working Paper und sind ergänzt durch meine eigenen Einschätzungen und Interpretationen.

Ein Hoch auf die fleißigen Bienchen

Datensammeln gehört nicht gerade zu den sexy Bereichen der Wirtschaftswissenschaften. Nobelpreise werden nicht an die fleißigen Bienchen vergeben, die über Jahre hinweg in mühevoller Kleinstarbeit Datensätze zusammentragen und statistisch aufarbeiten.

Nein, Nobelpreise gehen an die Alpha-Tiere unter den Ökonomen, die in sauberen Theorien versuchen die Komplexität dieser Welt in ausgefeilte Modelle zu quetschen. Aber der Erfolg dieser Ökonomen fußt auf empirischen Daten – oder wird eben irgendwann durch diese spektakulär in der Luft zerfetzt.

Daher freut es mich ganz besonders, dass sich in diesem Fall einige anerkannte Volkswirte und Volkswirtinnen die Mühe gemacht haben einen umfangreichen Datensatz über Renditen der vier wichtigsten Asset-Klassen zusammenzustellen und der Fachwelt zur Verfügung zu stellen. Die Zeitreihe, startend 1870, ist sehr lang und die Auswahl von insgesamt 16 Industrieländern breit (welche genau, siehst Du später). Die Autoren ziehen einige erste Schlüsse in ihrem Paper, räumen aber auch ein, dass der volle Nutzen erst in den nächsten Jahren erreicht wird. Dann werden auch andere Wissenschaftler die Daten auswerten und daraus eigene Erkenntnisse entwickeln.

Eine Handvoll Fragen

“The Rate of Return on Everything, 1870-2015” wurde im Dezember 2017 im renommierten National Bureau of Economic Research veröffentlicht, der wohl größten wirtschaftswissenschaftlichen Forschungseinrichtung der USA. Du kannst das Papier hier für 5$ kaufen (oder aber den Titel einfach mal googlen…).

Die Highlights werde ich Dir in diesem Beitrag präsentieren. Für eine tiefergehende Analyse lege ich Dir wirklich ans Herz den 121-seitigen Originaltitel zu lesen.

Das Working Paper wurde federführend von 5 Ökonomen erstellt: Òscar Jordà von der Federal Reserve Bank of San Francisco (und University of California, Davis), Katharina Knoll von der Deutschen Bundesbank, Dmitry Kuvshinov und Moritz Schularick von der Universität Bonn und Alan Taylor von der University of California, Davis.

Darin suchen die Autoren letztendlich die Antwort auf ein paar grundlegende Fragen:

- Wie hoch ist die aggregierte reale Rendite in einer Volkswirtschaft?

- Ist sie höher als das Wachstum einer Wirtschaft; und wenn ja, wieviel?

- Welche Anlageklassen bieten die höchsten langfristigen Renditen?

- Wie hoch ist die langfristige Risikoprämie von „risikoreichen“ Anlageklassen wie Aktien oder Immobilien gegenüber „sicheren“ wie Staatsanleihen?

Neben den Antworten auf diese Fragen sind auch noch ein paar andere spannende Erkenntnisse herausgekommen.

No youngsters, please!

Die Autoren konzentrierten sie bei ihrer Datenauswertung auf die Durchschnittrenditen dieser vier Vermögenswerte:

- Bills – kurzfristige Staatsanleihen

- Bonds – langfristige Staatsanleihen

- Equities – Aktien

- Housing – Wohnimmobilien

Gerade für Letztere gibt es bisher keine vergleichbare (und vor allem nicht-kommerzielle) Sammlung an empirischen Daten – und das obwohl ungefähr die Hälfte des durchschnittlichen Volksvermögens in Immobilien sitzt.

Diese vier Anlageklassen sind die mit Abstand wichtigsten für uns Privatanleger. Seit vielen Generationen investieren wir darin fast all unser Vermögen. P2P, Kryptos oder Crowdinvesting sind bisher nur kurzfristige Modeerscheinungen, die sich erst mal langfristig behaupten müssen. Meine „No Youngsters“ Anforderung für Geldanlagen erfüllen sie daher nicht.

Die realen Renditen (also abzüglich Inflation) dieser Assetklassen werden folgendermaßen gemessen:

- Investment Income – laufende Erträge wie Zinsen, Dividenden oder Mieteinnahmen.

- Capital Gains – wie z.B. Kursgewinne oder Immobilienpreissteigerungen.

- Total Return – die Summe von Investment Income und Capital Gains.

Die ersten beiden oben genannten Anlageklassen (kurz –und langfristige Staatsanleihen) gelten in der Analyse als “safe” also vergleichsweise sicher. Letztere (Aktienmarkt und Immobilien) als „risky“, also risikoreich.

So, genug vom Vorgeplänkel! Lass uns direkt mal in die Materie eintauchen.

Dies sind meine Top 5 Erkenntnisse aus den neugewonnen Daten:

1) Aktien und Immobilien liegen gleichauf – aber nicht bei der Volatilität

Über die gesamte Datenreihe, seit 1870, brachten Wohnimmobilien und Aktien eine ähnliche reale Rendite von etwa 7% pro Jahr.

Damit kommt der große Klopper gleich zu Beginn! Bisher wurde meist davon ausgegangen, dass Unternehmensbeteiligungen die höchsten Renditen bringen. Aber die Daten sprechen eine andere Sprache.

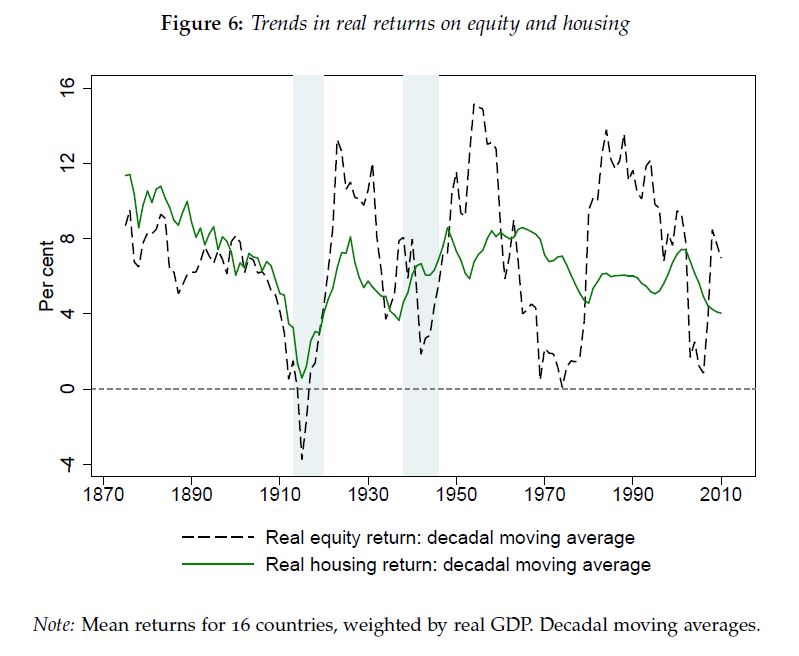

Dabei ist die Korrelation – also der gleichmäßige Tangoschritt – der Renditen beider risikoreichen Assetklassen bis zum ersten Weltkrieg noch erstaunlich hoch. Aber spätestens ab den 1930ern waren Immobilienrenditen deutlich stabiler. Die Aktienmärkte eilten ab dann von Boom zu Bust. Die Volatilität – sprich Schwankungsbreite – von Aktienmarktinvestitionen ist deutlich höher als bei Immobilien.

Woher kommt diese geringere Volatilität bei Immobilien? Zum einen schwanken Immobilienpreise weniger als Aktienkurse. Aber darüber hinaus ist der Anteil des Investment Income (also Mieteinahmen bei Immobilien und Dividenden bei Aktien) an der Gesamtrendite bei Immobilien höher – nämlich im historischen Durchschnitt bei 49%. Diese Mieteinnahmen bilden einen stabilen Einkommensfluss, der geringeren Schwankungen ausgesetzt ist. Anders ausgedrückt: bei Aktien spielen die laufenden Erträge durch Dividenden eine unwichtigere Rolle für die Gesamtrendite (nur 39%).

In dem Schaubild oben kannst Du sehen, dass Renditen am Immobilienmarkt besonders seit Mitte des letzten Jahrhunderts erstaunlich stabil sind. Solch eine niedrige Kovarianz von Aktien und Immobilien – also eher entfernte Cousinen als Zwillingsbrüder – sollten Dir große Diversifikationsgewinne bringen, wenn Du beide Assetklassen hältst. Dies ist jetzt zum ersten Mal für solch einen langen Zeitraum quantifizierbar.

Das große Problem hierbei bleibt eine vernünftige Diversifikation beim Immobilienvermögen hinzubekommen. Statt einem riesigen Straußenei willst Du lieber viele kleine Wachteleier in Dein Körbchen legen. Beispielsweise sind meine zwei Eigentumswohnungen auf dem Prenzlauer Berg ein viel zu großes Klumpenrisiko. Wenn es dort zu Schwierigkeiten kommt, dann zerhaut es mir die Rendite – und zwar ordentlich. Und so geht es leider den meisten Immobilieninvestoren.

Statt eine oder einige wenige Immobilien zu kaufen, solltest Du vielmehr versuchen in ein breites, international zusammengestelltes Portfolio an Immobilien zu investieren. Am Aktienmarkt geht das im Handumdrehen mit ein paar günstigen ETFs. Bei Immobilien ist es schon etwas schwieriger. Hierzu später mehr.

2) Staatsanleihen bringen niedrige und schwankungsreiche Renditen mit geringem Inflationsschutz

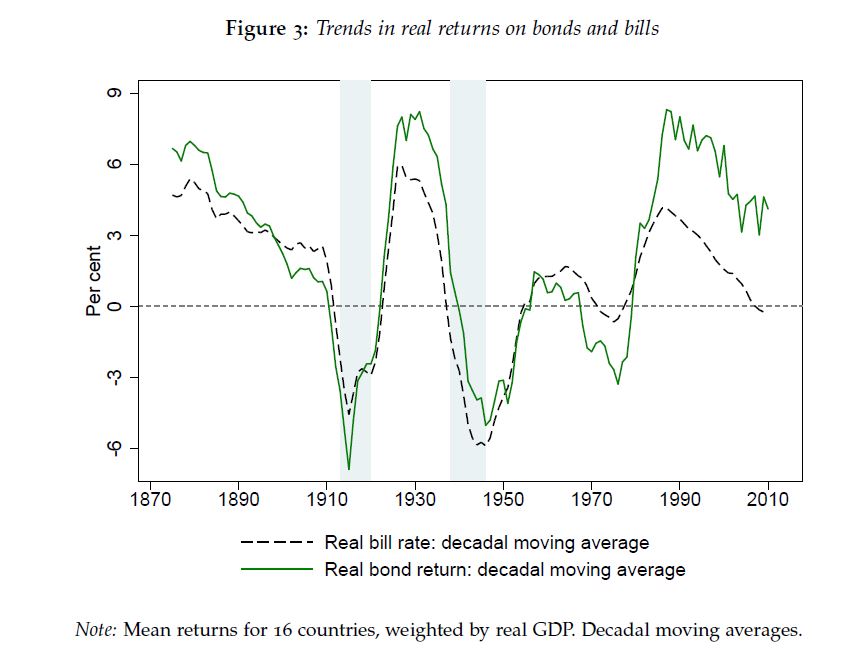

Die langfristige reale Rendite von kurzfristigen Staatsanleihen (Bills) liegt bei rund 1% und bei langfristigen (Bonds) bei 2,5%.

Dabei gab es über die letzten 145 Jahre große Schwünge.

Erstaunlich ist die hohe Volatilität der Renditen. Während der beiden Weltkriege gingen die realen Renditen in den Keller – genauso wie zu Zeiten hoher Inflation. Staatsanleihen sind daher ein denkbar schlechter Inflationsschutz (keine große Überraschung hier).

Interessanter ist vielmehr das langfristige Renditeniveau solch „sicherer“ Anlagen. Es wird heute viel über das derzeitige niedrige Zinsniveau diskutiert, welches eine besorgniserregende Ausnahme zu sein scheint.

Die Daten zeigen aber ein anderes Bild. Das heutige Renditeniveau für Staatsanleihen ist gar nicht so weit vom langfristigen Durchschnitt entfernt. Vielmehr waren die 1980er Jahre mit den hohen Realrenditen eine Ausnahme. Das sind schlechte Nachrichten für risikoaverse Sparer und gute Nachrichten für unsere schuldengeplagten EU-Partner.

Generell kannst Du für Dich mitnehmen, dass die vermeintlich sicheren Investments langfristig vergleichsweise niedrige Renditen bringen, kombiniert mit hoher Volatilität. Nicht gerade die besten Verkaufsargumente für uns Privatinvestoren!

3) Für Deine scheinbar sichereren Geldanlagen zahlst Du einen sehr hohen Preis

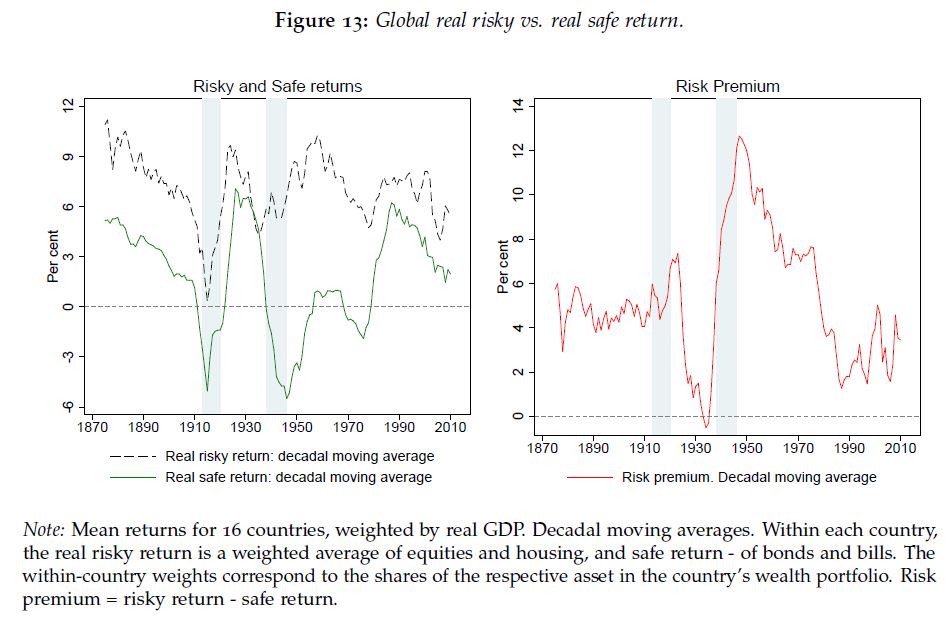

Eine Risikoprämie ist eine Art Risikoaufschlag – oder in diesem Fall die höhere Rendite, die Du durch „risky“ Assets wie Aktien oder Immobilien über „safe“ Assets wie Staatsanleihen erzielen kannst.

Im folgenden Schaubild siehst Du auf der linken Seite die gewichteten Realrenditen der „safe“ und „risky“ Assetklassen im direkten Vergleich und auf der rechten Seite dann die daraus resultierende durchschnittliche Risikoprämie.

Bis zum ersten Weltkrieg war die Risikoprämie recht stabil bei ca. 5%, ist dann eingebrochen zwischen den Weltkriegen und ging schließlich in den 1950ern bis 1970ern durch die Decke. Der Grund für die hohen Risikoprämien war größtenteils auf den Kollaps der „safe“ Realrenditen zurückzuführen. Die „risky“ Assets waren recht stabil bei 6-8%.

In den meisten Friedenszeiten war die Risikoprämie relativ stabil um die 4-5%. Hierbei scheint es eine Regression zur Mitte zu geben, sprich die Prämie pendelt sich irgendwo um die 4% ein.

Wenn Du also in sichere Assets wie Staatsanleihen investierest, musst Du Dir darüber bewusst sein eine langfristige „Strafe“ von ca. 4% in Form von Opportunitätskosten zu zahlen (in den letzten 20 Jahren jedoch eher um die 3%). Das ist der Preis einer scheinbar sichereren Geldanlage.

Und diese 4% Differenz machen langfristig durch den Zinseszinseffekt einen gewaltigen Unterschied aus! Der risikofreudige Anleger futtert in der Rente Entrecôte, der risikoscheue Anleger Eintopf.

4) Renditen vs. Wachstum – Dein Vermögen arbeitet härter als Du!

Auf den ersten Blick bringt Dir der folgende Abschnitt als Privatinvestor eher wenig. Aber auf den zweiten Blick hält er eine wichtige Botschaft für Dich bereit.

Starten wir mit einem kleinen Exkurs über eine relativ junge Diskussion, die die sonst eher besonnene Zunft der Ökonomen weltweit in Wallungen gebracht hat.

Vielleicht hast Du den regen Meinungsaustausch rund um das 2013 veröffentlichte Buch „Das Kapital im 21. Jahrhundert“* des französischen Ökonomen Thomas Piketty mitverfolgt. Dieser kleine Schlingel hat in bester Karl Marx Tradition im Alleingang eine globale Gerechtigkeitsdebatte unter Ökonomen losgetreten.

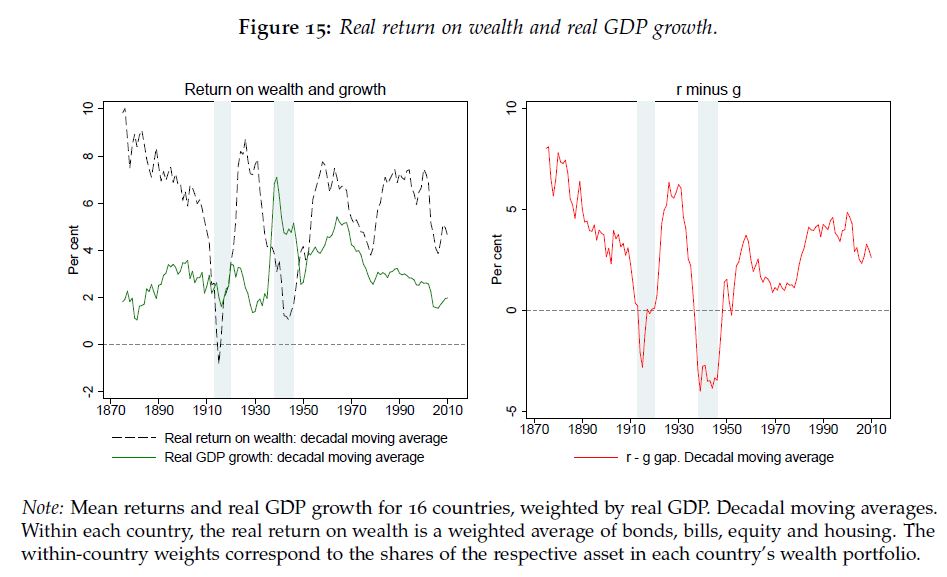

Stark vereinfacht kommt Piketty zu dem Ergebnis, dass die Rendite auf Kapital höher ist als das Wachstum der Wirtschaft. Im Ökonomen-Slang heißt das dann r > g (wobei r für besagte Rendite und g für das Wirtschaftswachstum steht). Das hat gemäß Piketty zur Folge, dass private Vermögen schneller wachsen als das Bruttoinlandsprodukt (BIP). Und weil Vermögen ungleicher verteilt sind als Einkommen, wird diese Schere immer weiter aufklaffen.

Piketty hat für seine Theorie viel Prügel einstecken müssen. Aber zu welchem Ergebnis kommen denn unsere Autoren basierend auf den neuen Daten?

Um es kurz zu fassen: Piketty hat noch ganz schön tiefgestapelt.

Bis auf die beiden Weltkriege war zu jeder Zeit r > g. Aber damit ist es nicht getan. Die Autoren haben eine gewichtete reale Rendite über den gesamten Zeitraum und alle vier Assetklassen hinweg von ca. 6% errechnet. Diese steht einem gewichteten durchschnittlichen BIP von ca. 3% gegenüber.

Das Resultat ist daher r >> g. Oder anders gesagt: Die reale Rendite auf das Kapital ist historisch doppelt so hoch wie das Wirtschaftswachstum.

Und welchen Schluss ziehst Du daraus?

Du solltest Teil dieses Vermögensschneeballs werden. Verlasse Dich nicht nur auf Dein Einkommen um Vermögen aufzubauen, sondern investiere Dein Erspartes in renditebringende Assetklassen.

Dein Vermögen arbeitet deutlich härter als Du!

5) Beim Inflationsschutz haben Immobilien die Nase vorn

Mit welcher Assetklasse kannst Du Dich am besten gegen Inflation schützen?

Dass Dich hier die „safe“ Assets wie Staatsanleihen nicht wirklich weiter bringen hatten wir oben schon geklärt. Aber wer hat denn bei den „risky“ Assets die Nase vorn?

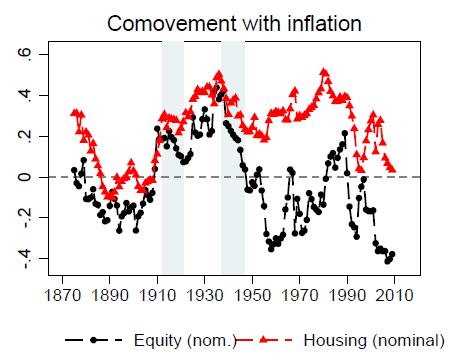

Dieses Schaubild zeigt Dir wie sich Aktien und Immobilien seit 1870 gegenüber der Inflation entwickelten. (Die vertikale Achse zeigt den Korrelationskoeffizienten. Das heißt je höher der Wert, desto stärker ist der lineare Zusammenhang zwischen beiden – positiv sowie negativ).

Aktien bewegten sich bis auf die Kriegsjahre (und dazwischen) fast durchgängig negativ zur Inflation. Immobilien kommen da schon besser weg. Hier gibt es gerade seit den Nachkriegsjahren eine deutlich stärkere Korrelation zur Inflation.

Demnach haben sich historisch gesehen Immobilien als bessere Absicherung gegen Inflationsrisiken bewährt.

Und wie sieht’s daheim aus?

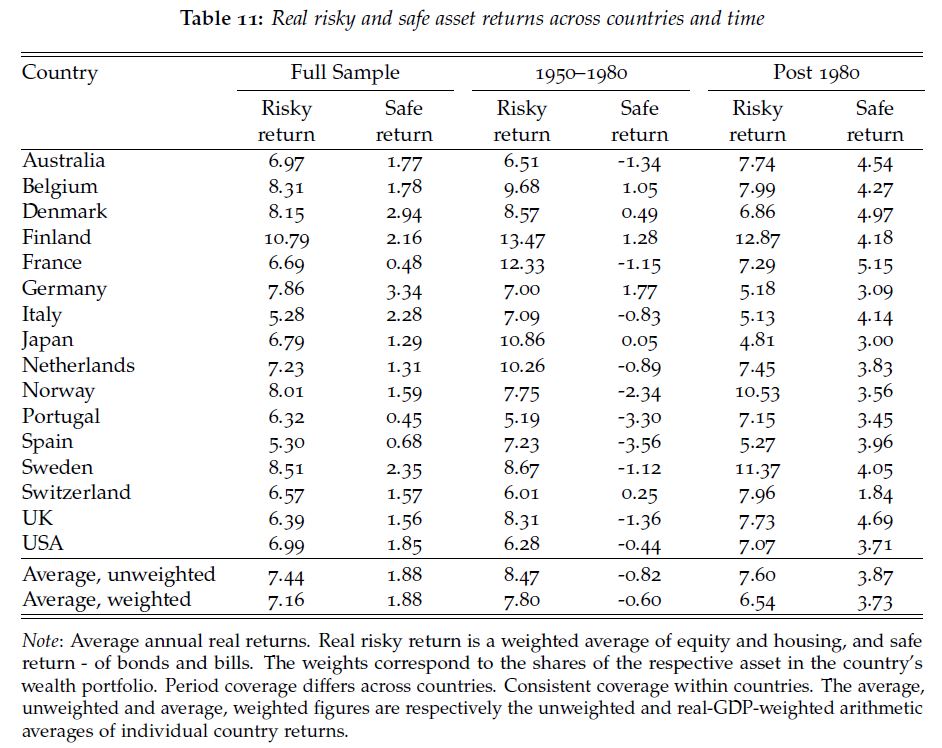

Diese Zahlenreihen sind aggregiert – spiegeln also gewichtete Durchschnittszahlen wieder. Aber vielleicht interessiert es Dich ja mehr, wie die Zahlen über die 145 Jahre in den einzelnen untersuchten Ländern aussahen?

Dabei kam es tatsächlich zu teils erheblichen Unterschieden. Hier kommt noch mal die genaue Aufschlüsselung per Land. Viel Spaß beim Stöbern!

Ein Wort der Warnung!

Dies waren die Top 5 Erkenntnisse, die sich für mich aus dem Working Paper ableiten lassen.

Aber ein Wort der Warnung möchte ich hier noch anbringen. Diese Daten wurden aus verschiedensten Quellen zusammengestellt, ausgewertet und interpretiert. Im Originaltext des Papiers wird auf vielen Seiten darauf eingegangen, wie die Autoren dabei vorgegangen sind.

Trotzdem – oder gerade deshalb – bleibt eine gewisse Unschärfe. Es wird in den nächsten Jahren noch eine muntere Diskussion darüber geben, ob die erhobenen Daten auch korrekt sind.

Sind die Stichproben zu klein und daher nicht repräsentativ? Wurden die Instandhaltungsreserven korrekt geschätzt, die in die reale Rendite der Immobilien mit eingerechnet sind? Welchen Einfluss haben Schuldenhebel auf die Rendite? Wie wirken sich Transaktionskosten aus? Diese sind bei Immobilien z.B. durchschnittlich mit 7,7% berechnet worden und damit deutlich höher als bei Aktien. Aber hebt sich dieser Effekt durch häufigeres Trading bei Aktien wieder auf? (Die Autoren glauben dies ist der Fall.). Sind die Daten der Industrieländer repräsentativ oder müssten hier auch Schwellenländer mit einbezogen werden um ein realistisches Bild zu malen?

Du siehst schon, da kommen noch ein paar knifflige Fragen auf die Autoren zu. Vielleicht ergeben sich ja auch noch Veränderungen der Werte.

Das ist alles schön und gut. Aber trotzdem sollte es uns nicht davon abhalten unsere eigenen Schlussfolgerungen aus diesen Zahlen zu ziehen. Es kommt letztendlich nicht auf die letzte Nachkommastelle an.

Fazit

Was kannst Du also ganz konkret für Deine Investmententscheidungen mitnehmen?

- Es ist wichtig überhaupt erst mal in Vermögenswerte, hier besonders Aktien und Immobilien, investiert zu sein. Die realen Renditen auf Vermögenswerte sind circa doppelt so hoch wie das allgemeine Wirtschaftswachstum.

- Vermeintlich sichere Anlagen wie Staatsanleihen bringen niedrige reale Renditen (1% kurzfristig, 2,5% langfristig) und sind dabei vergleichsweise volatil. Überlege Dir also genau wieviel „safe“ Assets Du Dir ins Vermögensportfolio holst.

- Die Risikoprämie für Deine Entscheidung in Aktien oder Immobilien statt Staatsanleihen zu investieren liegt historisch bei ungefähr 4%. Das macht langfristig einen gewaltigen Unterschied beim Vermögensaufbau. Risiko lohnt sich.

- Sichere Vermögenswerte bieten einen schlechten Schutz vor Inflation. Risikoreiche Assets sind hier deutlich besser. Unter den „risky“ Assets haben Immobilien die Nase vorn.

- Die langfristige reale Rendite von Immobilien und Aktien liegt mit circa 7% gleichauf. Immobilien sind durch stabilere Preise und einem höheren Anteil des Investment Incomes (hier Mieten) an der Gesamtrendite weniger volatil.

- Durch Investitionen in beide risikoreichen Geldanlagen – Immobilien und Aktien – kannst Du Dein Portfolio wunderbar diversifizieren, da die Renditen beider Assetklassen (gerade seit den 1930er Jahren) wenig korrelieren.

Wie könnte also ein ideales Portfolio aussehen?

In meinen Augen sollte der große Kern des Vermögensportfolios ein guter Mix aus international und breit gestreuten Investitionen in den Aktienmarkt UND Immobilien sein. Dazu brauchst Du noch einen kleinen Bestand an Cash (Notgroschen), damit Du liquide bleibst, wenn Sohnemann mit seinem Laufrad in den neuen 5er BMW des Nachbarn rauscht.

Du musst für Dich selbst entscheiden wie hoch der „sichere“ Anteil im Portfolio sein soll. Das ist nicht nur eine Frage des Geschmacks, sondern auch des Anlagehorizontes. Je länger der Zeitraum, desto weniger sollten Dich Wertschwankungen interessieren. Die sitzt Du aus. Behalte auch im Hinterkopf, dass selbst bei den „risky“ Investments ein großer Teil der Rendite aus dem wertstabilen Investment Income, also Mieten und Dividenden, kommt. Über die letzten 145 Jahre waren das durchschnittlich 49% von der gesamten Immobilienrendite und immerhin noch 39% der Aktienmarktrendite.

Ein diversifiziertes Aktienmarktportfolio kannst Du Dir im Handumdrehen durch ETFs selbst zusammenstellen. Wenn Du Bock drauf hast, dann kannst Du auch in Einzeltitel investieren und versuchen den Index zu schlagen. Beides geht und ist letztendlich auch wieder eine Frage des Geschmacks. Der Aktienmarkt ist der einfache Teil.

Bei den Immobilien wird es schon schwieriger. Hier könnten Real Estate Investment Trusts (REITs) die Lösung sein. Diese Anlagevehikel erlauben Dir breit und günstig in den Immobilienmarkt zu investieren. REITs sind spannend.

Ich hoffe dieser Beitrag konnte Dir einige Inspirationen mit auf den Weg geben. Wenn Du tiefer eintauchen möchtest, dann empfehle ich Dir den Originaltext zu lesen. Ich konnte nicht alles Interessante hier wiedergeben.

Du hast bestimmt noch Fragen oder Anmerkungen. Ich freue mich schon auf Deinen Kommentar!

Gefällt Dir was Du siehst? Wenn Du Bock auf mehr hast dann trage Dich doch einfach für den Finanzglück-Newsletter ein.

@ Smartinvestor: Schöne Rezension, deutlich über amazon-Niveau. 😉

@Nico:

Ja, es ist vermutlich tatsächlich nicht so wichtig, aber ich vermute, dass die Briten auch Gewerbeimmobilien drin haben. Kommer betrachtet nur Wohnimmobilien und davon afaik auch keine Mehrfamilienhäuser. Habe sein Buch dazu aber nicht gelesen, sondern nur durch Rezensionen nachvollzogen, was er da untersucht.

Treffen und sonstigem Blödsinn sehe ich grundsätzlich positiv entgegen, Danke für die Einladung. Kannst mir ja mal Termin schicken oder sehe ich das irgendwo auf der Seite?

Hallo Zapp,

einen Termin für das Lesertreffen gibt es noch nicht. Ich werde aber mit etwas Vorlauf ein Save-the-Date veröffentlichen.

Vg, Nico

Interessanter Artikel, allerdings kommt Gerd Kommer in seinem Buch mit anderen langfristigen Zeitreihen und Annahmen in D auf eine durchschnittliche Rendite von ~1% für Immobilien (iirc). Vor allem sagt Kommer aber jetzt schon, dass die Entwicklung bei Immos in den letzten 10 Jahren deutlich gestiegen ist, während die britische Studie im Jahr 2010 aufhört. Wäre interessant zu erfahren, ob die britische Studie fortgesetzt wird.

Zudem müsste man sich mal ansehen, wie die jeweiligen Annahmen zusammenpassen, das muss sich nicht zwingend widersprechen.

Kleiner Einwand dennoch:

“Dein Vermögen arbeitet deutlich härter als Du!”

Kommt drauf an, wie man das betrachtet. Ich bin selbstständig und habe jeden Tag die Option Kapital in die eigene Firma zu re-investieren oder es abzuziehen und extern zu investieren. Gleichzeitig beeinflusse ich damit meine EK-Quote beim Firmenkapital und damit den return on investment (ROI).

Bei einem ROI von 8% würde ich aber das Weinen kriegen. 😉

Mein ROS (Umsatzrendite) liegt knapp hinter Softwareschmieden, die in D aktuell die besten Renditen erzielen. Mein ROI (abhängig natürlich vom eingesetzten EK) liegt aktuell bei ca. 100-130%. Dieser Wert wird (vermutlich) sinken, wenn ich das EK erhöhe, aber 8% sind da kein wirklicher Anreiz, solange der Laden läuft. Selbst wenn ich vom absoluten Wert/Gewinn mein zu erwartendes “Grundrauschen” abziehe und den Rest als flexiblen Gewinnanteil betrachte, wären 8% unattraktiv.

Insofern gilt der Satz, dass das Vermögen härter arbeitet als man selbst, mMn nur für Angestellte, die nicht am Unternehmensgewnn beteiligt sind oder Unternehmer, bei denen es keinen Sinn ergibt, das EK im eigenen Unternehmen zu erhöhen.

Ein Argument für externe Investition in Aktien/Immos gibt es aber dennoch: man muss sich als Unternehmer/Selbstständiger überlegen, wie sicher die eigene Branche ist und ob es Sinn ergibt, die EK-Quote auf 100% zu steigern. Das muss nicht zwingend sinnvoll sein und birgt ein Cluster-Risiko. Das ist bei mir nicht der Fall, dennoch strebe ich 75-100% EK in der Firma mittelfristig an.

Wenn ich das erreicht habe, kriegen die 8% am Aktienmarkt auch wieder Charme, weil ich dann in der Firma an einem Punkt bin, wo es vermutlich wenig Sinn ergibt, weiter zu investieren.

Andererseits hätte ich viel mehr Bock drauf, als Business Angel aktiv zu werden. Denn eins muss man sich klar machen: wenn am Aktienmarkt 8% ausgeschüttet werden, dann haben sich ja schon andere den Großteil der Gewinne eingesackt. Als aktiver Investor hat man ggflls. die Möglichkeit, selbst im Unternehmen Entscheidungen zu beeinflussen und damit den ROI auf deutlich über 8% zu heben. Ja, bei höherem Risiko, korrekt. Aber wie heißt es doch bei Frugalisten so gern … man sollte die Dinge selbst in die Hand nehmen bzw. in- statt outsourcen.

Würde sich dann ja wieder decken … 😉

Moin Zapp,

ja, Kommer kommt tatsächlich auf andere Zahlen und benutzt hierfür andere Quellen. Wo letztendlich die Wahrheit liegt ist schwer zu sagen. Vielleicht ist das im Detail aber auch gar nicht so wichtig. Denn die Message ist für ich klar: Immobilien gehören für mich ins Portfolio – sei es in REITs (in den allermeisten Fällen) oder aber auch als Direktinvestment.

Zapp, ich befürchte Du musst Dich im November nach Frankfurt aufmachen, zum nächsten Lesertreffen. Es wird Zeit sich auch mal persönlich zu treffen! Ein Thema, was hier bisher noch zu kurz kommt, ist die Selbstständigkeit. Da kannst Du sicherlich noch einiges beisteuern.

VG, nico

“Kommer kommt tatsächlich auf andere Zahlen und benutzt hierfür andere Quellen. Wo letztendlich die Wahrheit liegt ist schwer zu sagen.”

Um das besser bewerten zu können, hilft vielleicht meine ausführliche Rezension von Kommer’s populärem Hauptwerk “Souverän Investieren” von 2018 und meine Eigen-Kommentare zu weiteren relevanten Punkten dazu und mit alternativen Literaturquellen:

https://www.amazon.de/gp/customer-reviews/R2QUHPPQFEB2DD/ref=cm_cr_dp_d_rvw_btm?ie=UTF8&ASIN=3593508524#wasThisHelpful

Vielleicht hilft das bei der Wahrheitsfindung mit bislang nicht so breit bekannten Einblicken und Erkenntnissen, wie vielen Amazon-Kunden.

Hi Nico,

herzlichen Dank für deine tolle Zusammenfassung dieser wertvollen Langzeitstudie, die ich noch nicht kannte. Sie ist eine schöne Bestätigung der Erkenntnisse, die ich vor über 20 Jahren noch selber aus verschiedensten Quellen mühsam zusammentragen musste.

Daraus habe ich seinerzeit auch schon den Schluss gezogen, überwiegend gleichgewichtet in weltweit gestreute Aktien und REITs zu investieren. Die REIT-Erträge verhalten sich zwar als verbriefte Immobilien-Aktiensektor-Investments kurzfristig ähnlich wie Aktien-Erträge, aber weichen langfristig eher wie Wohnimmobilien davon ab. Sie eignen sich somit durch anders unmögliche, weltweit gestreute Immobilien-Erträge, wie/als die einer alternativen Anlageklasse besser als jeder andere Aktiensektor zur unaufwendigen Diversifikation von Aktien-ETF-Portfolios, wie du richtig empfohlen hast. Darin sind REITs nämlich nur geringfügig enthalten. Besser kann man das nicht machen.

Eine größere REIT-Allokation ist somit bestimnt keine übliche Aktiensektor-Übergewichtung, wie von manchen und hier auch vereinzelt angenommen, die nur für andere Aktiensektoren gilt. Von denen wird im Gegensatz zu Immobilien-Aktienfonds bei einer passiven Buy&Hold-Strategie allgemein abgeraten, weil die nicht (ausreichend) nachhaltig sind. Ein gutes Beispiel dafür ist der früher Mal sehr wichtige Eisenbahn-Aktiensektor, der heute praktisch nicht mehr existiert.

REITs zählen allein schon deswegen nicht zu üblich Aktiensektoren, weil die Immobilienmärkte weltweit, von denen die REITs stark beeinflusst werden, m.W. einen deutlich höheren Marktwert haben als die welteiten Aktienmärkt und nicht verschwinden können. Andere Sektoren, wie z.B. Nahrungsmittel oder Pharma sind vielleicht etwas nachhaltiger. Aber disruptive Innovationen können auch dort bisherige Bewertungen einer ganzen Branche extrem verändern, wie z.B. aktuell den Energiesektor durch das Überangebot an Erdöl.

In der vorletzten Krise 2000-2003 sind REITs nach fast 10 Jahren Flaute während des “dot.com”-Booms z.B. nicht eingebrochen, sondern haben von 2000 bis 2007 einen Boom sondergleichen hingelegt. Der hat Aktien weit hinter sich gelassen. Mein Depot ist daher in der Zeit durch die gute Diversifikation mittels REITs sowie durch eine kleinere Allokation in Trendfolger-Managed-Futures (MF) kaum eingebrochen und hat sich bis jetzt wesentlich besser als der Weltaktienindex entwickelt.

In der letzten Krise 2008/2009 konnte ich den Einbruch durch eine deutlich vergrößerte Diversifikation mit MF auch wieder deutlich um fast die Hälfte ggü. Aktien reduzieren, obschon REITs wegen der Immobilienkrise stärkeren eingebrochen waren.

Inzwischen habe ich meine Diversifikation als Risiko- und kostenloses “only free Lunch” weiter ausgebaut, indem ich mittlerweile globale 1) Aktien- und 2) REIT-ETFs sowie dazu unkorrelierte 3) Trendfolger- (TF) und 4) überwiegend marktneutrale Liquid Alternatives MF UCITS Fonds (LA MFFs) gleichgewichtet allokiere. Durch die teilweise geringe Korrelation und große Dispersion deren ähnlich hohen und volatilen Ertragsentwicklungen erziele ich seit über 20 Jahren neben bestem Krisenschutz bei 2 Jahrhundert-Crashs eine Gesamtmehrrendite von rund +2% p.a. über global gestreuten Aktien bei nur mittlerer Gesamtvolatilität, vergleichbar der einer 50/50 Aktien/Anleihen-Allokation, jedoch ohne deren Rendite-zehrenden Opportunitätskosten.

LA MFFs sind, ähnlich wie ETFs vor rund 20 Jahren, noch relativ neu und weitgehend unbekannt, obwohl sich deren Strategien schon bis zu über 40 Jahren in entspr. Fonds, wie z.B. dem seit Jahrzehnten populärsten TF “Man AHL div.”, trotz längerer Durststrecke wegen total überzogenem QE der ZBs weltweit im aktuellen Börsenzyklus ähnlich gut wie Aktien-Investments bewährt haben:

http://www.comdirect.de/inf/fonds/detail/chart.html?timeSpan=range&ID_NOTATION=4926587&benchmarkNotations=14453945&benchmarkNotations=5967262&benchmarkColors=b428cd&benchmarkColors=0c9c2e&selectedBenchmarks=true&selectedBenchmarks=true&fromDate=30.12.2006&toDate=31.12.2018&#fromDate=30.12.2006&timeSpan=range&toDate=31.12.2018&benchmarkNotations=14453945&benchmarkColors=b428cd&selectedBenchmarks=true&e&

Inzwischen gibt es seit rund 10 Jahren dazu die für Privatanleger geeignetere institutionelle Variante des bewährten Trendfolge-Programms ohne Bestands-Provision als “Man AHL Trend Alternative – IN USD ACC” schon ab 250 EUR Mindestanlage für 1,75 Prozent p.a. laufende Kosten bei comdirect, falls sich jemand über die ungünstigeren Konditionen des “Man AHL div.” wundern sollten, die es schon länger gibt, aber in D nicht ohne weiteres zugänglich.

Spekulativ ineffiziente Finanzmärkte weisen neben deren nachhaltig guten Erträgen aus Produktiv-Kapital nämlich auch ähnlich gute und nachhaltige Ertragspotenziale aus der systematischen also nicht zufälligen Ausbeutung von regelmäßig wiederkehrenden Trends und Fehlbewertungen auf. Zu diesen langfristigen Erträgen aus systematischer Trendfolge gibt es eine ähnlich aufschlussreiche langfristige Studie seit 1880, die diese Vorteile als lohnende alternative Anlageklasse überzeugend bestätigt:

Brian Hurst, Yao Hua Ooi, and Lasse Heje Pedersen, “A Century of Evidence on Trend-Following Investing”, 28.06.2017

https://papers.ssrn.com/sol3/papers.cfm?abstract_id=2993026

Auszüge daraus (von mir übersetzt):

“In diesem Artikel untersuchen die Autoren die Performance von trendfolgenden Investitionen auf den globalen Märkten seit 1880 und erweitern die vorhandenen Erkenntnisse um mehr als 100 Jahre mit einem neuartigen Datensatz. Sie stellen fest, dass das Zeitreihen-Momentum in jedem Jahrzehnt seit 1880 positive durchschnittliche Renditen mit geringen Korrelationen zu traditionellen Anlageklassen geliefert hat. Darüber hinaus hat sich das Zeitreihen-Momentum in 8 von 10 der größten Krisenzeiten des Jahrhunderts gut entwickelt …”

“Die grundlegendste Strategie, die dem Trend folgt, ist Zeitreihen-Momentum – in Märkte mit zuvor positiver Gewinnentwicklung mittels Futures long zu gehen und in solche mit zuvor negativer short zu gehen. Zeitreihen-Momentum ist seit 1985 im Durchschnitt für fast alle Aktienindex-Futures, Renten-Futures, Rohstoff-Futures und Devisentermingeschäfte profitabel.”

Die große Frage bei TF-Investments ist natürlich, ob der positive Alpha-Ertrag im Nullsummenspiel des long/short Tradings an den Terminmärkten nur zufällig oder nicht-zufällig systematisch ist:

“Unsere langfristigen Out-of-Sample-Nachweise deuten darauf hin, dass es unwahrscheinlich ist, dass solche Preistrends ein Produkt statistischer Zufälligkeit oder von Data Mining sind. In der Tat, die ersten 10 Jahrzehnte der Daten sind Out-of-Sample-Nachweise im Vergleich zur Literatur, und die Performance bleibt in diesem Zeitraum hoch. Trends scheinen langfristig ein allgegenwärtiges Merkmal spekulativer Finanzmärkte zu sein.”

Über die gesamte Datenreihe, seit 1880, brachte auch die Trendfolge eine Wohnimmobilien und Aktien-ähnlich hohe reale Rendite von rund 8% p.a. bei einer ähnlich niedrigen Volatilität, wie die niedrige bei Wohnimmobilien von rund 10%. Die realistisch simulierte Daten-Basis sind die “returns in excess of the risk-free interest rate after simulated transaction costs, net of hypothetical 2-and-20 fees” von rund 7% p.a. Dazu habe ich die reale Rendite der “risk-free interest rate r_safe” kurzfristiger Staatsanleihen (Bills) von rund 1% p.a. aus der oben zitierten langfristigen Ertragsanalye addiert.

Alle mir bekannten kürzeren wissenschaftlichen Analysen bis hin zum diese anerkennenden Wirtschaftsnobelpreis 2013 deuten darauf hin, dass die Erträge und Risiken von wettbewerbsfähigen Trading-Strategien systematisch und nicht zufällig Aktien-ähnlich hoch sind, da Trends und andere Marktineffizienzen in spekulativen Märkten langfristig persistieren und das Informationsparadoxon gilt. Das erklärt bekanntlich logisch konsistent, wie in hoch aber nicht völlig effizienten Märkten Erträge aus der Ausbeutung von verbleibenden Marktineffizienzen systematisch ausgebeutet werden können.

Der große Vorteil der TF ist es, keine Korrelation zu Aktien und Anleihen über die gesamte Datenreihe zu haben:

“Die Renditen der Strategie weisen über den gesamten Zeitraum sowie in den meisten Teilperioden geringe Korrelationen zu Aktien und Anleihen auf. Noch eindrucksvoller ist, dass die Strategie in großen Aktienbullen- und Bärenmärkten am besten abgeschnitten hat…”

“…zeigt, dass sich die Trendfolge in extremen Auf- und Abwärtsjahren für den Aktienmarkt besonders gut entwickelt hat. Diese starke Performance in den Bärenmärkten über das Jahrhundert hinweg unterstreicht die seit den 1980er Jahren dokumentierten Belege, wie zuletzt die starke Performance der Trendfolge während der globalen Finanzkrise gezeigt hat.”

Wen das näher interessiert, findet hier eine gute Einführung in TF MFFs:

http://www.apano.de/produkte/man-ahl-trend-alternative/

Achtung: Nicht die dort angegebene in EUR gehedge Retail-Variante “DNY EUR ACC H” nehmen, denn die kostet durch 1% p.a. Bestandsprovision und Hedgingkosten fast doppelt so hohe Gebühren wie die o.a. instititionelle Variante IN USD!

Damit kann die Diversifikation – “the only free Lunch” – wirksamer als mit jeder anderen Privatanlegern verfügbaren Anlageklasse verbessert werden, ohne die langfristig höheren Schwankungs- sowie Ausfall-Risiken und renditezehrenden Opportunitätskosten von Anleihen ggü. weltweit gestreuten Aktienanlagen länger hinnehmen zu müssen. Buffett rät daher ja auch schon länger von Anleihen zur Risikoreduzierung bei langfristigen Investments ab. Schön, dass du das durch deine Besprechung sehr gut fundiert aufgezeigt hat. Aber REITs allein reichen leider nicht für eine ausreichende Beruhigung schwacher Nerven und zittriger Hände. 😉

PS: Ich hoffe, dass mein “Einfall” hier bei dir okay ist. Aber deine Artikel-Besprechung war eine zu schöne Steilvorlage dafür. Und ich denke, dass viele davon nicht nichts gehört haben, aber dankbar dafür gewesen wären, spätestens bei der nächsten Krise. 😉

Hallo Smartinvestor,

vielen Dank für Deine ausführlichen Gedanken zu dem Thema! Es erstaunt mich immer wieder wieviel geballtes Wissen (und Erfahrungen) zu den einzelnen Themenbereichen in der Community vorhanden ist. Von Kommentaren wie Deinem profititieren wir alle. Gerne mehr davon.

VG, Nico

Vielen, vielen Dank für die gute Arbeit in diesem Beitrag. Aus den anderen Beiträgen kann man auch viel lernen, aber aus diesem habe ich am meisten gelernt. Danke, dass es auch so geschrieben ist, dass ich als Laie die Thematik verstanden habe. Du kannst auch sehr gut schreiben, locker, so dass es nicht langweilig wird und ein bisschen lustig ist. Vor allem die Übertragungen in den Alltag von Ottonormalverbrauchern mit Synonymen und Übersetzungen in reale Situationen gelingen dir echt klasse! Mich erfreut jedes Mal die Anzahl an Redewendungen und Anspielungen darauf.

Moin Johannes,

vielen Dank für das Lob!

VG, Nico

Ein wirklich super Artikel. Überlege seit über einen Monat ob ich REITs oder Immobilien erwerbe. Das Problem bei einzelnen Wohnungen ist, dass diese einfach sehr teuer zurzeit sind und sich eigentlich kaum selber tragen. Hast du dir bereits REITs zugelegt?

Ich mache mir gerade eine Liste mit den Vor- und Nachteilen der Immobilie und REIT auf meinen Blog. Rechne mir alles durch, was sich für mich wirklich lohnt. Was würdest du für einen Wertzuwachs der Wohnungen pro Jahr wählen? 7-8% p.a. realistisch?

Gerd Kommer schreibt zu der Studie in der 2018er-Auflage von “Souverän Investieren”:

“Zum Zeitpunkt der Niederschrift dieses Buches war die Studie noch nicht durch den in der Wissenschaft üblichen Qualitätssicherungsprozess, ‘Peer Review’, gegangen. Davon unabhängig erscheint mir die Studie derzeit als mit methodischen Schwächen, fragwürdigen Annahmen und Lücken im zugrunde liegenden Datenmaterial überfrachtet.”

Das ergibt für mich in sofern Sinn, dass die Autoren hier plötzlich auf ganze andere Ergebnisse kommen als zig oder hunderte Studien vor ihnen. Die Mehrheit hat nicht immer recht, aber in der Wissenschaft ist es schon ein starker Indikator.

Naja, Schuldenfrei ist schön und gut sofern es sich um das eigene Haus handelt.

Bei vermieteten Immobilien sollte aus meiner Sicht ruhig eine Zinslast anfallen, in zusammenhang mit der AfA gibt das dann eine gute Basis für die Steuer.

Tag auch,

meiner Meinung nach haben (vermietete) Immobilien oder Sachanlagen den Vorteil, dass Sie regelmäßig ein stabiles Einkommen generieren. Mit einem Immo-Anteil von 50% (incl. selbst genutztem Eigenheim) am Gesamtvermögen habe ich kein Problem. Bei mir siehst so aus: 25% Liquidität (Bargeld), 8% zweckgebunden (Vermögensaufbau für die Kinder, Urlaubskonto, …), 20% Aktien- und ETF-Depot, 47% Sachanlagen (PV-Anlagen, Eigenheim, Mietwohnungen). Übrigens ist es ein tolles Gefühl, wenn man schuldenfrei ist. Das lässt sich aus meiner Sicht mit künftigen Renditeerwartungen nicht aufwiegen. Mein Tipp: Schuldenabbau und Vermögensaufbau müssen einher gehen. Was bringt es, wenn du alles in die Tilgung steckst, dein Haus dann schuldenfrei ist, du aber im Gegenzug kein anderes Vermögen aufgebaut hast. Dann bist du evtl. mit 40 schuldenfrei, hast aber kein Aktien- oder ETFdepot mit ordentlich Euros drauf. Auch doof, oder?

Hallo Nico,

sehr spannend! Danke dafür!

Daniel Stelter schreibt dazu auch ganz interessantes:

https://think-beyondtheobvious.com/stelters-lektuere/langfriststudie-globales-immobilienportfolio-und-aktien-die-beste-geldanlage/

Da wird auch die ein oder andere Überlegung zu REITs diskutiert und kommentiert.

Mach weiter so

Moin Stefan,

jo, besonders die Kommentare sind auch sehr interessant.

VG, nico

Hi,

D.Stelter ‘s blog ist immer wieder lesenswert; die Kommentare sind meist auf gleich gutem Niveau .

Fuer den “normalen” Klein- bis Mittelanleger (4 % auf. Der Vorteil bei Reits ist eben, dass sie liquide sind und man sich nicht mit Mietern oder Eigentuemerversammlungen rumschlagen muss.

Zu Immos in Berlin: wenn die hier zunehmend schnelle Verwahrlosung im bisherigen Tempo fortschreitet, muss ein Betoninvest auch in (noch) guten Lagen heute kritisch gesehen werden. Frau Finanzglueck sollte daher ueber einen Teilverkauf nachdenken, solange die Preise hoch sind…

Interessanter Artikel, der eigentlich wieder bestätigt, dass man langfristig gesehen doch sehr weit streuen sollte, wenn man langfristig eine hohe Rendite anstrebt.

In der Diskussion werden hier allerdings die REIT`s praktisch mit Immobilieninvestments gleich gesetzt. Da sollte man schon unterscheiden, was man mit seinem Portfolio wirklich möchte. Man muss schon unterscheiden, ob man sich erst einmal ein Vermögen aufbauen möchte (bzw. muss) oder “nur” eine gute Rendite erzielen möchte, um davon zu leben. Was meine ich damit?

Ich bin der Meinung, dass Immobilieninvestments in der Investitionsphase eine (fast unschlagbare) Möglichkeit zum Vermögensaufbau sind. Der wahre Effekt liegt dabei in der Hebelwirkung – man kauft mit relativ wenig eigenem Geld einen hohen Sachwert, das heißt man bekommt gleich von Anfang an vom gesamten Wert eine respektable Rendite. Es ist schon ein Unterschied ob man von zunächst von z.B. 30.000 € 7% Rendite bekommt oder gleich z.B. 4% von 200.000 € Mietrendite erzielen kann). Der Hebel wird durch den Kredit erzeugt – abbezahlt wird mittels der Mietrendite, Steuervorteile und ein gewisser (möglichst kleiner) Eigenanteil. Somit hat man nach x Jahren, wenn man alles richtig gemacht hat, einen größeren (Sach-)Wert, als wenn man mit gleichem Aufwand weiter ansparen würde – und da kommen in der Regel REIT`s und Aktiensparpläne auch nicht mit.

Es macht also mehr Sinn beim Vermögensaufbau eine oder mehrere Immobilien abzusparen, als irgend etwas anzusparen. Wenn man dabei noch die Entwicklung von Inflation/Kaufkraft betrachtet, dann wird das Ergebnis erst richtig überzeugend.

Wenn so eine Immobilieninvestition dann abbezahlt ist, dann kann man überlegen, ob man von deren Miete (Rendite) lebt oder die Immobilie verkauft und wieder neu investiert (weiterer Vermögensaufbau) oder das Geld aus dem Verkauf z.B: in Aktien oder REIT`s investiert, weil man sich davon vielleicht eine höhere Rendite verspricht als von der erzielbaren Miete, um davon zu leben. Oder man verkauft einfach um das Geld dann zu verbrauchen – warum so viel vererben?

Ich denke mal, die Studie klammert die Investitionsphase in eine Immobilie aus und die Vorteile, die man daraus ziehen kann beim Vermögensaufbau. Wenn man das noch mit einfließen lassen würde, käme die Immobilie noch besser bei weg.

Was ich damit sagen will – man muss genau unterscheiden, ob man (zunächst) Vermögen aufbauen möchte oder von seiner Rendite leben möchte. Beim Vermögensaufbau würde ich eine andere Strategie fahren als bei der Jagt nach der besten langfristigen Rendite, die ja meist auch noch schwankt.

Die wirklich reichen Menschen schaffen beides – immer weiter Vermögensaufbau zu betreiben – meist kreditfinanziert noch obigem Muster – trotzdem fällt noch genug ab, um davon leben zu können. Aber das schafft man meist nur, wenn man schon einen gewissen Grundstock in jungen Jahren zur Verfügung hat (Stichwort Erben oder goldener Löffel im Mund).

Die meisten müssen mit ziemlich wenig anfangen – da bleibt nur – erst gewissen Grundstock ansparen (da machen Reits und Aktien übrigens auch Sinn – aber auch ein nicht zu großer Bausparvertrag, der hat hinsichtlich des benötigten Eigenkapitals beim Immobilienkauf eine Hebelwirkung – aber das ist ein anderes Thema) danach die Investitionsphase so effektiv wie möglich, also Hebelwirkung nutzen so lange man noch Kredite bekommt – später von Miete, Dividende usw. leben oder einfach verbrauchen.

Die Kunst besteht darin, die richtigen Immobilien zu finden – das wird leider immer schwieriger – das muss man ehrlicher Weise auch sagen….

Moin Jahn,

das stimmt. Der Schuldenhebel funktioniert bei Immobilien einfacher, da der Zugang zu Kredit einfacher und günstiger ist als bei Aktien. Dein Depot kannst Du auch hebeln, aber das wird deutlich seltener gemacht.

Ein Wort der Warnung sollte trotzdem noch erwähnt werden. Schulden können auch schnell zum finanziellen Verhängnis werden wenn es zu Problemen kommt.

VG, nico

Hallo Nico,

das ist vollkommen richtig – man darf es nicht übertreiben. Allerdings echte Schulden sind es ja nicht, so lange die Kredite niedriger sind, als der reale Wert. Wenn es zu Dicke kommt, dann bleibt nur der geordnete Rückzug – sprich Verkauf.

Da hat die Immobilie den Nachteil, dass die Nebenkosten relativ hoch sind vor allem wenn man über einen Makler gekauft hat und die Immobilie z.B. in Berlin 6,0% oder in Brandenburg 6,5% Grunderwerbsteuer kostet, da ist man mit Grundbuch und Notar schnell bei über 15%. Die sind bei einem vorzeitigem Verkauf weg.

Bei Aktien und ETF`s muss man, wenn es Probleme gibt, nicht gleich alles verkaufen und die Nebenkosten sind auch nicht so hoch.

Es gilt also genau abzuwägen – die “guten” Dinge muss man sich also, wie bei vielem im Leben, auch leisten können…

Das ist natürlich vollkommen richtig. Makler, Grunderwerbssteuer und AFA können da ganz schnell unlustig werden. Auch die eventuelle Vorfälligkeit nicht vergessen.

Besser ist es daher immer einen gewissen Spielraum zu haben um solche Notverkäufe (gerade in einem seit- oder abwärts gerichtetem Markt) zu vermeiden. Eine Wohnung in Berlin Mitte, Prenzlberg oder Charlottenburg zu verkaufen ist ja nicht das Problem 🙂

Hallo Nico,

vielen Dank für deine tollen Artikel. Ich freue mich schon sehr auf den Artikel zu den REITs.

Mein ETF Portfolio freut sich schon auf einen REIT-ETF. Aktuell steht der folgende SPDR Dow Jones Global Real Estate ETF auf meiner Liste: https://www.justetf.com/de/etf-profile.html?isin=IE00B8GF1M35

Grüße Schwaberle

Sehr guter Artikel – Danke

Er hat mich auch gleich inspiriert mein Rebalancing in meinem Portfolio wieder verstärkt in Richtung Immos zu treiben.

Gleich ein paar Anteile des ETF DBX0F1 [Aktien bestimmter in europäischen Industrieländern notierter Immobiliengesellschaften (einschließlich Real Estate Investment Trusts) ] geordert und vorgenommen im Laufe des Jahres wieder auf die Kommerschen 10 % zu kommen 😉

Hallo Nico,

mal wieder ein super interessanter Artikel.

Das wird einigen Menschen nicht gefallen. Es wird ja gerne hin und her diskutiert ob nun Aktien oder Immobilien besser sind.

Die Investition in REITS ist eine gute Idee um deine Immobilieninvestments besser zu diserfizieren. Aber dann hast du persönlich als Privatinvestor ja nichts mehr von den Vorteilen des Inflationsschutzes. Oder sehe ich das falsch?

Ein Artikel über REITS wäre super. Denn so ganz habe ich mich mit dem Thema noch nicht auseinander.

Beste Grüße

Björn

Guten Morgen ihr 2,

eine Freitagsfrage fände ich super! Bin schon gespannt was die anderen sagen.

Ich muss sagen Nico hat schon richtig getroffen mit der Wild Card. Ich denke so im Hinterkopf ist immer der Wunsch die Immobilie schnell abzubezahlen. In eine neue zu Investieren obwohl die andere noch einen Schuldenberg aufweist fühlt sich irgendwie falsch an..

Ich handhabe es im Moment so:

Die monatliche Tilgung zahle ich von meinem Gehalt. Die Mieteinnahmen gehen im Moment auf ein Tagesgeldkonto und werden nicht angefasst. Der Hintergrund ist dann in spätestens 10 Jahren die Mieteinahmen zu nehmen und komplett schuldenfrei zu sein. Ob ich das dann auch so mache oder in eine andere Wohnung investiere weis ich noch nicht so recht.

Zudem gibt es ja noch den Kfw Kredit, der gefällt mir am besten: sehr wenig Zinsen die aufkommen und eine Option diesen Kredit jederzeit kostenfrei und komplett abzulösen. Das werde ich wahrscheinlich nie in Anspruch nehmen aber es fühlt sich gut an.

Ich freue mich auf die Freitagsfrage

Gruß

Ceelow

Hi, wenn Du es so handhabst verstehe ich nicht warum die Miete auf einem tagesgeldkonto geparkt ist anstatt sondertilgungen zu machen

Sondertilgungen sind begrenzt möglich

Hi Ceelow, bin zwar nicht Nico aber gebe trotzdem mal meine Meinung ab 😉

Welchen Vorteil siehst Du einer abbezahlten Wohnung?

Ist ja auch nimmer eine Frage wsa Du machen willst. Ich würde die Überschüsse nehmen und weiter investieren. Dadurch erwirbst Du immer mehr Abschreibung und diversifizierst auch Dein eigenes Risiko innerhalb der Anlageklasse. Bei zwei Wohnungen tut eine leerstehende weh, bei 20 eher nicht. Da würde ich allerdings auch von WEG hin zu MFH gehen.

Es gibt halt viele Faktoren die das beeinflussen können. Wie ist zB Dein pers. Steuersatz? Generell finde ich es sinnvoller die Erträge später fliessen zu lassen wenn der Satz eh runter geht.

Das gilt natürlich nur für Vermietungsobjekte, nicht für dsa privat genutze Objekt.

Hi Nico,

Ja lese auch immer noch mit! Meistens leider nur bei ein paar freien Minuten, deshalb wollte ich dir hier und jetzt mal einen Gruß dalassen. Dein Blog hat sich schön entwickelt. Ich schaue gerne mal rein um zu schauen was du wieder neues im Kopf hast :).

Ich habe hier mal eine Frage an dich als Vermieter:

Ich bin im Moment auch dran meine 2te Wohnung zu kaufen. Die erste ist ein Neubau und recht günstig über Bank und kfw finanziert (1,6 und 0,6%). Meine Tilgnug ist 2% Natürlich kann ich auch theoretisch viel mehr tilgen höre aber immer wieder das dies wenig Sinn macht da man bei abbezahlten Immos mehr steuern bezahlt. Jetzt da ich bald Besitzer eine zweiten Wohnung bin und auch diese vermiete stelle ich mir die Frage ob ich eine davon nicht komplett abzahlen soll…

Wie handhabst du das? Wie rechnest du dir solche Steuervorteile aus? Was ist deine Intension? Schnell tilgen oder eher langfristig Schulden haben?

Viele Fragen 🙂 Vielleicht auch ein neuer Blog 😛

Viele Grüße

Moin Ceelow,

long time no speak! Schön, dass Du Dich wieder mal blicken lässt.

Gute Frage! Die vollständige Antwort würde hier den Rahmen sprengen. Ich werde sie daher als Freitagsfrage stellen und Dir dann ausführlicher Antworten, wenn das ok ist.

Hier die Kurzfassung:

Ich sehe das Mieteinkommen meiner Immobilien als einen Teil meines monatlichen Gesamteinkommens (neben Gehalt, Dividenden, Kindergeld, …). Genauso habe ich einen großen Pott an Kosten, inklusive Zins und Tilgung sowie Instandhaltungskosten für die Wohnungen (neben meinen Lebenshaltungskosten, Restaurants, Kita, …). Ich grenze also Einkommen/Kosten/Instandhaltungsreserven der Immobilien nicht ab, sondern vermische es mit meinen anderen Geldströmen. Da das Gesamteinkommen die Gesamtkosten übersteigt ist es letztendlich eine Frage wie ich unser Erspartes investiere:

Schuldentilgung (z.B. durch hohen Tilgungsanteil und/oder Sondertilgungen) oder

Investition (z.B. in Aktien-ETFs)

Du kannst die Sache mathematisch angehen. Durch eine Schuldentilgung verlierst Du den Vorteil die Kreditzinsen als Werbungskosten ansetzen zu können (Tilgungsbetrag mal persönlicher Steuersatz). Dafür musst Du dann keine Zinsen mehr auf diesen Betrag zahlen (Tilgung entspricht einer risikofreien Rendite in Höhe Deines Zinssatzes). Wie hoch wäre die alternative Rendite, wenn Du Dein Geld stattdessen anderswo investierst?

Und dann gibt es noch die Wild-Card! Eine schuldenfreie Immobilie gibt Dir Seelenfrieden. Wieviel Seelenfrieden hängt von Dir ab.

Es gibt also keine Pauschalantwort. Zinssatz, Steuersatz, erwartete Marktrendite alternativer Investments und schließlich Dein Seelenfrieden spielen eine Rolle. Ein Finanzwesir würde Dir klar empfehlen erst mal die Immobilienschulden zu tilgen, bevor Du in den Aktienmarkt investierst.

Ich sehe das etwas anders. Bei mir geht ganz konkret die Hälfte der Mieteinnahmen in die reguläre Tilgung der Schulden – also ein recht hoher Tilgungssatz. Der Rest der Miete reicht um die Zinsen und (erwartete) Kosten zu decken. Hinzu kommen mit eigenem Cash unerwartete Instandhaltungskosten und die Steuer. Auf Sondertilgungen verzichte ich allerdings, obwohl ich sie aus meinem Gesamteinkommen locker stemmen könnte.

Warum tilge ich genau so viel? Es fühlt sich für mich richtig an. Die Wohnungen sollten dann abgezahlt sein wenn ich Mitte 40 bin – also mein angepeiltes Datum für die finanzielle Freiheit. Sollte ich mich dann aus meinem festen Job verabschieden, dann möchte ich schuldenfrei sein.

Ist jetzt doch etwas länger geworden 🙂

Wie gesagt, hierzu wird es bald eine Freitagsfrage geben. Dann können wir das Thema tiefer diskutieren.

VG, Nico

Hallo zusammen,

ich habe nach der Lektüre des Kommer-Buches “Souverän Investieren” im lezten Jahr neben meinen schon bestehenden Aktien-ETFs auch in einen Immoblien-ETF investiert: ISHARES DEVELOPED MARKETS PROPERTY YIELD UCITS ETF – USD DIS, WKN: A0LEW8, TER: 0,59%.

Der investiert in Immobilien-AGs (auch REITS) in Australien, Belgien, Deutschland, Finnland, Frankreich, Griechenland, Hongkong, Irland, Israel, Italien, Japan, Kanada, Neuseeland, Niederlande, Norwegen, Österreich, Schweden, Schweiz, Singapur, Spanien, USA und das Vereinigte Königreich.

Der Wert schwankt seit dem 3. Quartal nicht sehr stark, stieg zunächst auch etwas an und hat in den letzten Wochen – gegenläufig zu den Aktien – verloren.

Ich sehe das Segment – zusammen mit Rohstoffen – als Portfolio-Gegenpol zu den Aktien. Mal sehen, ob das langfristig funktioniert.

Vielleicht kann ja jemand mit dem ETF was anfangen – in diesem Segment ist die Auswahl tatsächlich nicht groß.

Danke für den schönen Artikel ! Die langen Zahlenreihen sind für das Verständnis der Marktmechanismen und damit für die eigene Langfrist-Orientierung sehr wichtig.

Grüße, Oliver

Hi Nico,

Großartiger Artikel! Vielen Dank für die Auswertung und exzellente Zusammenfassung der Studie.

Ich werde mir das Paper mal in Ruhe durchlesen um besser zu verstehen, wie die unerwartet hohen Renditen für Immobilien zustande kommen. Neben der schon erwähnten Kommer-Analyse erinnere mich noch an eine Studie über Immobilien im Amsterdam, die über einen Zeitraum von ca. 300 (!) Jahren nicht viel mehr als einen Inflationsausgleich gebracht haben, allerdings mit Perioden von 70 Jahren und mehr, in denen die Ergebnisse abwechselnd deutlich höher oder niedriger waren. Dabei ging es m.E. allerdings nur um die Wertsteigerung, Mieterträge waren nicht dabei.

Das Kernproblem bleibt jedoch, wie wir vernünftig in die Asset-Klasse “Wohnimmobilien global” investieren können. Ich würde liebend gerne unser Klumpenrisiko gegen ein halbwegs diversifiziertes Portfolio tauschen. Das funktioniert wahrscheinlich am Besten über Wertpapiere in irgendeiner Form. Für die Diversifikation und bessere Handelbarkeit würde ich auch einiges an Kosten in Kauf nehmen (so in der Größenordnung aktiv gemanagter Fonds). Auf den Luxus eines MSCI World ETF mit Kosten under 0,3% p.a. wage ich da nicht zu hoffen. Da sind wir als Equity-Investoren schon sehr verwöhnt.

Leider bin ich bislang aber auch noch nicht fündig geworden. Bin schon sehr gespannt, was du zu REITs herausfindest.

VG

Dirk

Moin Dirk,

erst mal herzlichen Glückwunsch zum neuen Blog! Ich bin auch gespannt ob REITs eine wirkliche Alternative darstellen. Es wird auf jeden Fall ein Fazit geben.

VG, Nico

Sehr spannendes Paper, danke! Ich hab es mal geöffnet und mir zumindest die Tabellen und Grafiken angeschaut. Ich halte für wichtig, die Zeitperioden zu berücksichtigen. Seit 1870 schneiden Immobilien im Länderdurchschnitt besser ab als Aktien. Ab 1950 ist es aber umgekehrt und nach 1980 sieht man eine sehr starke Outperformance von Aktien, insb. auch in Deutschland. Um ehrlich zu sein, dass für Deutschland nach 1980 noch 4 % reale Rendite für Immobilien angegeben werden, überrascht mich doch. Das steht so ziemlich allen mir bekannten Informationen entgegen.

Für mich scheint die Diskrepanz zwischen Startpunkt 1870 und 1950/80 u.a. mit demografischen Faktoren erklärbar. Ende des 19. Jahrhunderts wuchs die Bevölkerung noch sprunghaft, nach dem Zweiten Weltkrieg immer weniger und irgendwann gar nicht mehr. Kurzum: Ich würde den abnehmenden Trend bei den Immobilienrenditen stärker in meinen Überlegungen berücksichtigen als die Aussage: “Seit 1870 bringen Aktien und Immobilien gleich viel.”, denn an eine Bevölkerungsexplosion in Deutschland/Europa glaube ich nicht. Was natürlich nicht heißt, dass es nicht lokal/regional Objekte gibt, mit denen sich hohe Renditen erwirtschaften lassen. Aber hier geht’s ja um Durchschnittsbetrachtungen.

Ich tue mich mit REITs schwer. Es sind ja keine Immobilienbeteiligungen sondern Aktien die schwerpunktmäßig bzw. ausschließlich in Immobilien investieren. Ich gebe also das Geld einer Aktiengesellschaft die Immos besitzt.

Zeitgleich bin ich mit hoher Wahrscheinlichkeit auch parallel dazu in diesen Unternehmen investiert wenn ich einen marktbreiten Aktien-ETF kaufe.

Ich habe also keinen Immos + Aktien ETF im Bestand sondern Aktien ETF + eine zusätzliche Gewichtung in Immobilien ETF. Also die gleiche Asset-Klasse mit Schwerpunkt. Man könnte auch sagen Sektorübergewichtung.

Und genau damit habe ich meine Probleme. Denn ich könnte ja auch hergehen und sagen, dass neben den Immobilien Versorger bzw. Lebensmittel weniger volatil sind. Vielleicht hat es nur noch nie jemand statistisch ausgewertet. Ich könnte also statt in Immobilien Aktien auch nur Coca Colas, Pepsis, McDonalds und Walmarts dieser Welt einsammeln, so nach dem Motto “neben gewohnt wird immer” gibts auch ein “gegessen wird immer”.

Ich glaube da ist es schon eher interessant sich mit offenen Immobilienfonds auseinanderzusetzen.

Hi Daniel,

das ist ein interessanter Gedanke und macht auch erst mal Sinn. Diese Frage werden wir hoffentlich im Gastartikel mit aufgreifen können.

VG, Nico

Hallo,

danke für den super-Artikel. Mir ist leider nicht klar, ob bei den Immobilien alle Kosten (Instandhaltungskosten) bei dem Vergleich mit eingerechnet wurden. Von Katastrophen (Zerstörung in Kriegen, etc.) – welche beim Aktienmarkt ja leicht einbezogen werden können, ganz zu schweigen.

Hi Schneewittchen,

Instandhaltungskosten wurden generell schon mit eingerechnet, aber die interessante Frage ist wie das gemacht wurde. Hier können die Schätzungen ja sehr weit auseinandergehen. Darum wird wohl in Zukunft noch heftig gestritten werden. Ich selber habe mir das nicht im Detail angeschaut.

VG, Nico

Hallo Nico,

ich lese schon seit geraumer Zeit diverse Finanzblogs und dies ist mein erster Kommentar überhaupt. Der Artikel ist sehr interessant und klingt sehr gut und aufwändig recherchiert.

Diese qualitativ hochwertigen Artikel haben heben deinen Blog wirklich auf eine andere Stufe. Ich bin sehr dankbar für die vielen wertvollen und kostenlosen Informationen die uns auf Seiten wie diesen zur Verfügung stehen.

In meiner Favoritenliste bist du jedenfalls ganz nach oben geklettert.

Vielen Dank für Die Ausarbeitung und ich freue mich auf weitere Artikel von dir!

Gruß

Stefan

Moin Stefan,

vielen Dank für das nette Kompliment. Dann muss ich in Zukunft ja Gas geben den Standard zu halten 🙂

VG, Nico

Vielen Dank Nico fuer die viele Arbeit, sehr schoen geworden!

Ein Blick in die Vergangenheit ist immer sinnvoll, um daraus zu lernen!

Entscheidend fuer den pers. Erfolg und den “hoff. besseren” Anlagemix ist die Feststellung der Gegenwart und v.a. der Ausblick/Erwartungshaltung fuer die Zukunft:

– Mikro: Wie lange ist es geplant noch zu sparen und dann zu entsparen? Oder ist das egal?

– Makro: Wie wird die Inflation in meinem Lebens- und Anlageraum mittelfristig eingeschaetzt (keine, mittlere, hohe Inflation)?

– wie schaetze ich die Zinsentwicklung kurz-, mittel-, langfristig ein?

– wie schaetze ich die Sicherheit, mediz. Versorgung, Toleranz, Religionsfreiheit, Lebensquali in meinem Lebensraum mittelfristig ein?

Natuerlich kennen wir nicht die Zukunft, aber trotzdem ist es besser sich darueber Gedanken zu machen und ggfls ein Wenn-Dann-Regelwerk zu ueberlegen?

Nur in die Vergangenheit zu schauen und ueber alle Zeiten einen Durchschnitt zu bilden, koennte sich als kurzsichtig erweisen.

Die Anlage (20-30a?) und Entnahmephase (20-30a?) ist eben pers. begrenzt.

Da macht es einen grossen Unterschied, welchen 60er Zeitraum man sich in den Vergangeheitscharts heraussucht.

Krieg wird’s keinen geben? Alles bleibt sicher und schoen “in einem Land in dem wir gut & gerne leben”?

Ach was … zu negativ … “het is noch immer jot jejange” und ausserdem “Denn wir haben hier keine bleibende Stadt, sondern die zukünftige suchen wir”! Heb.13,14

Aber, Wie siehst du das persoenlich? Verkaufst du eure Immobilien nach Spekufrist und gehst in REITs zwecks weltweiter Diversifikation?

Welchen Mix (Aktien/Immos/Bonds oder Cash) siehst du fuer die naechsten 10 Jahre als vernuenftig an, angesichts geringer Inflation, geringer Zinsen, hohem Weltwirtschaftswachstum?

Hallo Joerg,

dem kann ich nur hinzufügen: Et kütt wie et kütt!

Wie ich weiter mit meinen Eigentumswohnungen umgehe, weiß ich noch nicht. Vor 2021 passiert hier eh nichts. Ich habe also noch Zeit. REITs als Alternative zu den Eigentumswohnungen könnte interessant sein, aber dafür kenne ich das Produkt noch zu wenig.

In einigen Jahren werde ich besser wissen in wie weit sich meine persönliche Situation entwickeln wird. Werde ich dann zeitnah meinen Job kündigen, weil finanzielle Freiheit (fast) erreicht ist? Wollen wir dann weiter hier wohnen bleiben oder wieder näher zu unseren Familien ziehen? Werde ich auf einen hohen ausschüttenden Teil meiner Investitionen angewiesen sein? All das sind Fragen, die letztendlich auch mein Portfolio bestimmen werden.

Einen Ziel-Anlagemix habe ich nicht – aufgrund der Historie bin ich viel zu viel in Immobilien investiert. Durch Eigenheim und Eigentumswohnungen macht unser Immobilienanteil derzeit ca. 60% des Vermögens aus. Da muss ich irgendwann mal runterkommen. Vielleicht ist der Verkauf einer der beiden Wohnungen, wenn gerade eh ein Mieter ausgezogen ist, die Lösung. Mit den Erlösen könnte ich den Aktienanteil erhöhen. Derzeit kann ich mich aber nicht wirklich mit dem Gedanken an einen Verkauf anfreunden. Die Wohnungen machen kaum Arbeit und bringen eine Nachsteuerrendite von weit über 10%, sollten die Preise nicht in den Keller gehen sondern stabil bleiben. Dieser stabile monatliche Cash Flow durch die Mieteinnahmen hat etwas wirklich Beruhigendes!

Schauen wir mal was die Zukunft so bringt!

VG, Nico

Hallo Nico,

danke für den Artikel. Gerade die Daten zu den Immobilienrenditen finde ich spannend.

Wovor ich mich hüten würde, ist aus den Daten zu Bills und Bonds zu schließen, dass diese überflüssig sind und den langfristigen Investor nur Geld kosten. Ihre Aufgabe ist es, wenn die Aktienmärkte in den Keller rauschen, dass Depot zu stabilisieren und damit vor allem die Nerven der Anleger zu entlasten.

Wir neigen dazu, zu glauben, dass auf zwei gleiche Wiederholungen eine dritte folgt, die den vorangegangenen gleicht (ein hoch auf die Fähigkeit unseres Gehirns Muster zu erkennen …). In den letzten Jahren gab es nur positive Jahresrenditen, was uns – ob wir wollen oder nicht – daran glauben lässt, dass das munter so weitergeht. In der Folge überschätzen Anleger ihre Risikobereitschaft in positiven Marktphasen. In negativen Marktphasen bricht nicht nur das Depot, sondern auch die Risikobereitschaft der Anleger ein.

Hinzu kommt, dass der Verlust von Geld die gleichen Hirnregionen aktiviert wie Todesangst –> die entstehenden Gefühle sind damit nahezu identisch. Wer schon einmal Todesangst gehabt hat, kann sich ungefähr vorstellen, wie er sich fühlt, wenn sein Depot um 50 Prozent einbricht …

Wenn Anleihen also dazu führen, in negativen Marktphasen die Nerven zu behalten, bin ich zwingend dafür, sie in einem Portfolio zu berücksichtigen –> und zwar mit einem signifikanten Anteil. Dazu ein ordentlicher Cashpuffer und man hat vieles richtig gemacht.

Herzliche Grüße aus Leipzig

Christoph

Moin Christoph,

da gebe ich Dir Recht. Wer im Crash die Nerven verliert und verkauft (so wie viele Privatanleger), der verhagelt seine Rendite. Dann sind all die schönen Berechnungen hinfällig. Diesen psychologischen Teil der Geldanlage habe ich oben außen vor gelassen (die Frage des „Geschmacks“ geht in diese Richtung).

Was aber wichtig ist, und das war mir in diesem Ausmaß vorher nicht klar, ist der hohe Anteil an Mieteinnahmen (und auch Dividenden) am Gesamtertrag. Die Kohle fließt also zum großen Teil weiter – auch wenn die Märkte in die Knie gehen. Das hilft auch psychologisch durch die Krise durch.

VG, Nico

Vielen Dank für den Artikel und herzlichen Glückwunsch dazu. Ich halte diesen Artikel für einen der wichtigsten deutschsprachigen Finanzblogartikel überhaupt.

Hallo Stefan Stulle,

vielen Dank! So ein Lob bedeutet mir viel. Dies war mit Abstand der arbeitsintensivste Beitrag den ich in den über zwei Jahren auf Finanzglück geschrieben hatte. Es dürfte gut und gerne 20 (vielleicht auch 30) Stunden gedauert haben bis der Beitrag stand (Papier durcharbeiten, weitere Recherchen, Schreiben, Korrektur, …). Jetzt bin ich froh damit durch zu sein.

Die nächsten Abende werde ich dann mal wieder mit Frau Finanzglück ein Glas Wein genießen 🙂

VG, nico

Gerd Kommer hat ja für 1970 bis 2015 eine durchschnittliche Immo-Rendite von 1%, ausgerechnet; so einen kleinen Durchänger von 46 Jahren sitze ich als als langfristig handelnder Investor natürlich locker aus! 7% für meinen globalen REIT-ETF, here we come!

Der Gert Kommer will ja ETFs und Bücher darüber verkaufen und nicht Immobilien.

Moin HerrPfeffer,

Höre ich hier einen Anflug von Sarkasmus? Ich denke schon. Sollte das nicht der Fall sein, dann ignoriere einfach diese Antwort.

Auf Gerd Kommer halte ich ganz große Stücke, habe sein ETF und Immobilien Buch förmlich verschlungen und würde es auch jedem Investor empfehlen (beide Bücher). Der Mann weiß wovon er spricht.

Aber (!) wenn Du aus seinem „Kaufen oder Mieten“ Buch die Schlussfolgerung zu ziehen, dass Immobilien Dir nur 1% Rendite bringen, ist das falsch – und auch von ihm nicht so beschrieben. Es ist schon etwas her seit ich das Buch gelesen hatte. Von daher kann ich Dir nicht genau die Details zitieren. Aber ich meine mich zu erinnern, dass Kommer sich hauptsächlich die Renditen in Deutschland und nach dem zweiten Weltkrieg (oder ab den 70ern?) angeschaut hat. Das ist eine ziemlich kleine Stichprobe und kaum vergleichbar mit der deutlich breiter angelegten Studie über einen viel längeren Zeitraum. Die beiden Datensätze sind nicht zu vergleichen. Diese über Jahre zusammengetragenen globalen Daten, aggregiert von vielen Wissenschaftlern (lokal in den jeweiligen untersuchten Ländern) mit bestem Zugang zu diversen Datenbanken ist einfach noch mal eine andere Liga. Erfreulicherweise stehen diese empirischen Daten jetzt ja auch anderen Wissenschaftlern – wie Gerd Kommer – zur Verfügung. Und ich würde gar nicht ausschließen wollen, dass Kommer mit dem gleichen Datensatz auf ganz andere Renditen kommt. Eine gewisse Interpretation und Schätzung liegt der Renditeberechnung zugrunde und die ist auch subjektiv. Daher auch mein Wort der Warnung oben.

Wenn Du jetzt den Schluss aus den letzten 46 Jahren ziehst, dass sich Immobilien nicht rechnen, dann ist das natürlich Dein gutes Recht. Hättest Du allerdings vor 10 Jahren eine durchschnittliche Eigentumswohnung als Kapitalanlage in einer beliebigen deutschen Großstadt gekauft, dann wäre Deine reale Rendite eher in der Nähe von 7% als von 1%, vielleicht noch deutlich über 7% (das kann ich aus meinen Erfahrungen bestätigen).

Mich würde interessieren, wie sich global diversifizierte REITs über die letzten Jahrzehnte entwickelten. Das wäre ein vergleichbarerer Apple to Apple vergleich. Dazu gibt es dann bald mehr hier.

VG, nico

Hallo Nico,

ich bin ja ziemlich schmerzfrei wenn es um die Frage geht, ob man in Immobilien investieren sollte oder nicht. Jedem Tierchen sein Pläsierchen. Aber jetzt musste ich doch auch noch mal nachschlagen. Ich habe den Kommer auch vor Ewigkeiten zum Thema Mieten oder Kaufen gelesen und Kommer bezieht sich neben den oben genannten Daten auch auf den US/französischen/norwegischen Immobilienmarkt von 1890 (kommt mir merkwürdig bekannt vor) bis 2009. Die inflationsbereinigte Hauspreisentwicklung betrug wohl von 1890 bis 2009 in den USA 0,2% p.a., Frankreich 1,2% p.a. und Norwegen 0,7% p.a. Die Zeitspanne von 1890 bis 1962 muss dabei wohl sogar eine reine inflationsbereinigte Wertsteigerung von rund 0% gehabt haben. Der Unterschied zwischen den von dir genannten 7% (Gesamt!) – Rendite und der 1% Wertsteigerung muss dann wohl in den laufenden jährlichen Erträgen gesucht werden, sprich im Mietzins. Ich kann nicht beurteilen, ob die zusätzlichen 6% damit erklärt werden können.

Ich finde solche langfristigen Renditebetrachtungen auch immer ganz spannend. Ob man daraus dann aber tatsächlich Schlüsse für die Zukunft schließen kann? Ich weiß es nicht. Ich wäre da vorsichtig – bezogen auf jede Anlageklasse. Ich würde daher immer auf eine Streuung über mehrere etablierte (da bin ich voll bei dir) Anlageklassen setzen – und nicht auf Anleihen/Festgeld/Tagesgeld verzichten.

Liebe Grüße

Dummerchen

Moin Dummerchen,

der Unterschied ist schon erstaunlich und kann eigentlich auch nicht nur durch die Einrechnung von Mieterträgen erklärt werden. Ich vermute mal, dass unterschiedliche Annahmen (z.B. für Instandhaltungskosten) und ggf. auch andere Stichproben genommen wurden. Vielleicht (hoffentlich!) geht Gerd Kommer irgendwann auf diese Studie ein und erklärt den Unterschied.

Ich hatte aus dem „Kaufen oder Mieten“ Buch damals mitgenommen, dass sich Immobilienrenditen eng an der Inflation orientieren, sprich Realrenditen gegen Null. Das kann ich mir aber kaum vorstellen – vielleicht ist mein Blick aber auch durch den aktuellen starken Markt verzerrt.

VG, Nico

Worauf bezieht sich die Rendite? In Bezug auf das eingesetzte EK müssten Immobilien ja Aktienmarkt eigentlich immer schlagen…?

Auf die Gefahr, dass ich mich komplett vertue. Aber bezog sich Kommer in seinen Büchern nicht auf die selbstgenutzte Immobilie, die quasi ihre Rendite nur aus der Wertsteigerung zieht?

Inflation ist ja bei Immobilien immer noch Mitstreiter. Der Kaufpreis bzw die Restschuld ist ja aus dem Kaufjahr bekannt und gebunden, die Inflation arbeitet in dem Fall ja durchaus für den Käufer da er so relativ viel weniger bezahlen muss.

Und später gibt es beim Verkauf mehr zurück bzw bei angepassten Mieten eine gute Rendite.

Hallo Mat,

die Inflation ist des Schuldners Freund 🙂

Tatsächlich spielte eine von mir erwartete höhere Inflation nach der Finanzkrise eine Rolle, als ich mich entschieden habe in eine finanzierte Eigentumswohnung zu investieren. Nun ja, die Inflation blieb ja bekanntlich aus (außer auf einige Vermögenswerte)…

VG, nico

Wow, genialer Artikel. Danke, dass Du für uns die 121 Seiten gelesen hast! Habe noch nie etwas von REITs gehört, würde mich also über einen Artikel / Gastartikel hier auf Finanzglück freuen.

Eine Frage: Du sagst, dass Immobilien die Nase vorne haben beim Inflationsschutz. Was heisst Inflationsschutz überhaupt? Gibt es dazu einen Artikel? Ich sehe nicht so genau warum Immobilien mich besser schützen sollen als Aktien. Oder geht es nur darum, dass ich für meine Immobilien während einer Inflation mehr Geld bekomme als für meine Aktien? Das geht aber davon aus, dass ich meine Investitionen verkaufe, also das Geld brauche. Wenn ich aber langfristig anlege ist doch egal ob Aktien und Immobilien. Korrekt?

Danke, bin noch neu… 😉

Moin mnmlst,

im Idealfall hast Du ein Asset, das von der Inflation unberührt bleibt. Nehmen wir mal an Du hast bei einer Inflation von 2% eine nominale Rendite auf Deine Investition 6%. Das gibt eine reale Rendite von 4%. Jetzt steigt die Inflation auf 4% – aber die nominale Rendite Deiner Investition steigt ebenfalls, in diesem Fall auf 8%. Dann hat sich Deine reale Rendite von 4% nicht verändert. Eine unerwartet hohe Inflation kann Dir Deine Renditekalkulation (und die langfristige Finanzplanung) ziemlich durcheinanderwirbeln. Das willst Du eigentlich vermeiden. Ein Resultat der Datensammlung war, dass Immobilien dieses Risiko besser abfedern, sprich die reale Rendite in Zeiten von Inflation stabiler blieb. Bei Aktien war das weniger der Fall.

Ist dies für Dich relevant, wenn Du Deine Investitionen sehr lange hältst? Gute Frage. Ich glaube dann spielt es keine große Rolle, bin mir aber nicht sicher ob ich hier etwas übersehe. Vielleicht kann ein anderer Leser die Frage besser beantworten.

VG, nico

Hey Nico,

danke vielmals für die Antwort. Verstehe! Bezüglich der “Langfristigkeit” schaue ich mal ob ich da selbst noch ein paar Informationen finde oder ein weiterer Leser, auch gut!

Ich denke, es berührt das Risiko, dass ich irgendwann das Geld ja brauche. Wenn dann gerade die Inflation hoch ist, mein Portfolio sich aber schlechter entwickelt, dann hat das starke Auswirkungen auf die Entnahmerate bzw. Überlebenswahrscheinlichkeit des Portfolios (nennt sich sequence of returns risk: https://earlyretirementnow.com/2017/05/24/the-ultimate-guide-to-safe-withdrawal-rates-part-15-sequence-of-return-risk-part2/ ).