Das Thema Steuern versuche ich auf Finanzglück zu vermeiden.

Nicht, dass es nicht interessant wäre. Das Gegenteil ist der Fall. Bei der Steuerlast lässt sich einiges optimieren und letztendlich an Geld sparen. Mir fehlt aber das Fachwissen und auch der Sinn fürs Detail, der bei diesem Thema so wichtig ist.

Deshalb habe ich Georg gebeten, ein Steuerthema näher zu beleuchten, was mir selbst sehr am Herzen liegt: Steuern optimieren durch ein Junior-Depot. Denn für meine Kleinen habe ich seit der Geburt einen ETF-Sparplan im Junior-Depot laufen. Wir investieren jeden Monat 50 Euro in ein Junior-Depot bei der comdirect*. Zusätzlich werden noch alle Geldgeschenke der Familie investiert. Da kommt ordentlich was zusammen über die 18 Jahre.

Auf Georgs Blog – Finanzen? Erklärt! – bin ich vor ein paar Wochen aufmerksam geworden. Denn er hat ein besonderes Alleinstellungmerkmal: Seine Artikel gehen sehr weit in die Tiefe und es fließt eine Menge persönlicher Analyse in die Aufarbeitung der Themen.

Aber genug der Vorrede. Lass uns jetzt schauen, wie wir mit dem Depot unserer Lütschen Steuern sparen können.

Steuern sparen mit dem Junior-Depot

Viele Eltern beginnen bereits kurz nach der Geburt damit, für ihr Kind Geld anzulegen. Aufgrund der niedrigen Zinsen rückt dabei ein ETF-Sparplan immer öfter in den Fokus. Das macht nicht nur wegen der erwarteten, realen Rendite von ca. 7% p.a. Sinn, sondern auch vor dem Hintergrund der Länge des Anlagehorizonts. Denn langfristig gleichen sich die Schwankungen am Aktienmarkt aus, und es besteht so gut wie kein Risiko mehr, einen Verlust zu erleiden.

Üblich ist es, auf monatlicher Basis einen Teil des Kindergeldes in das Depot einzuzahlen. Nicht selten schließen sich auch andere Verwandte, wie z.B. die Großeltern des Kindes, diesem Vorhaben an. Unterm Strich darf so mit Erreichen des Erwachsenenalters mit einem hübschen Sümmchen gerechnet werden.

Doch wie bei so vielen Dingen im Leben, kann man es auch hier besser und schlechter machen. Wer das Junior-Depot richtig managed, kann einiges an Steuern sparen. Der Schlüssel liegt in einem Junior-Depot, dass auf den Namen des Kindes läuft. Denn nur so kommt man in den Genuss der Steuervorteile, die uns am Ende helfen werden, die Kosten zu senken.

(Disclaimer: Die nachstehenden Ausführungen sind nicht als Steuerberatung zu verstehen. Jegliches Nachahmen erfolgt auf eigene Verantwortung.)

Treuhänder für die Kleinen

Jedes Kind hat nämlich bereits einen eigenen Grundfreibetrag und zusätzlich auch einen Sparerpauschbetrag. Das Kind kann also derzeit pro Jahr ca. 10.000 Euro Kapitalerträge einnehmen, ohne darauf Steuern zu zahlen. Das ist eine ganze Menge und sicherlich mehr als die meisten benötigen. Denn um 10.000 Euro Kapitalerträge p.a. zu erzielen, bedarf es schon einer ordentlichen Investitionssumme. Aber lieber zu viel Freibetrag als zu wenig.

Als Eltern ist man in dem Modell nur noch Verwalter im Sinne des Kindes, quasi ein Treuhänder. Das heißt Entnahmen aus dem Depot müssen dem Kinde zu Gute kommen.

An dieser Stelle ein paar Beispiele: das Kind möchte gerne ein Highschool Jahr in den USA absolvieren. Da kommen schnell fünfstellige Kosten zusammen. Oder das Kind interessiert sich für ein teures Hobby, welches mehrere tausend Euro pro Jahr verschlingt. Oder das Kind möchte den Führerschein machen. Der Phantasie sind hier keine Grenzen gesetzt.

Wichtig ist jedoch, dass es sich nicht um Kosten des allgemeinen Lebensunterhaltes handelt. Ist diese Bedingung erfüllt, dann darfst Du als Eltern das entsprechende Geld treuhänderisch vom Depot des Kindes nehmen.

Was ist jetzt besser?

Eigene Investments auflösen und die dabei realisierten Gewinne versteuern? Oder Gewinne im Kinderdepot realisieren und keine Steuern zahlen?

Grundsätzlich gibt es zwei Wege, die Ausgaben für Kinder steuerschonend zu stemmen:

1) Zum einen könntest Du das Geld zunächst in Deinem eigenen Depot ansparen. Wenn einige Jahre später dann hohe Rechnungen zu begleichen sind, dann überträgst Du kurz vorher eine entsprechende Menge an Wertpapieren auf das Kinderdepot. Hier ist es wichtig, eine unentgeltliche Übertragung in Form einer Schenkung durchzuführen. Denn andernfalls würde man ein steuerlich entgeltliches Geschäft unterstellen, was zur Konsequenz hat, dass Du als abgebende Partei im Rahmen des Übertrags auch noch die unrealisierten Kapitalerträge zu versteuern hättest. Und genau das wollen wir ja nicht. Nach erfolgtem Übertrag werden die Wertpapiere dann im Depot des Kindes steuerfrei veräußert. Unterm Strich sparst Du Dir also die Steuern auf Kapitalerträge.

2) Alternativ dazu kannst Du auch direkt mit einem Sparplan im Kinderdepot beginnen. Viele Banken bieten entsprechend kostengünstige Modelle an. Der Vorteil hier ist, dass die zeitliche Differenz zwischen Einzahlung und Auszahlung deutlich höher ist. Dadurch riecht das Ganze dann weniger stark nach Steuergestaltung. Der Nachteil ist, dass die Beträge nicht so genau adjustiert werden können. Denn bei einer Anlage in Aktien, die ich bei Kindern aufgrund der langen Sparphase unbedingt empfehle, kann niemand vorher genau sagen, wie sich das Vermögen zum Entnahmezeitpunkt entwickelt hat.

Ein paar konkrete Zahlen

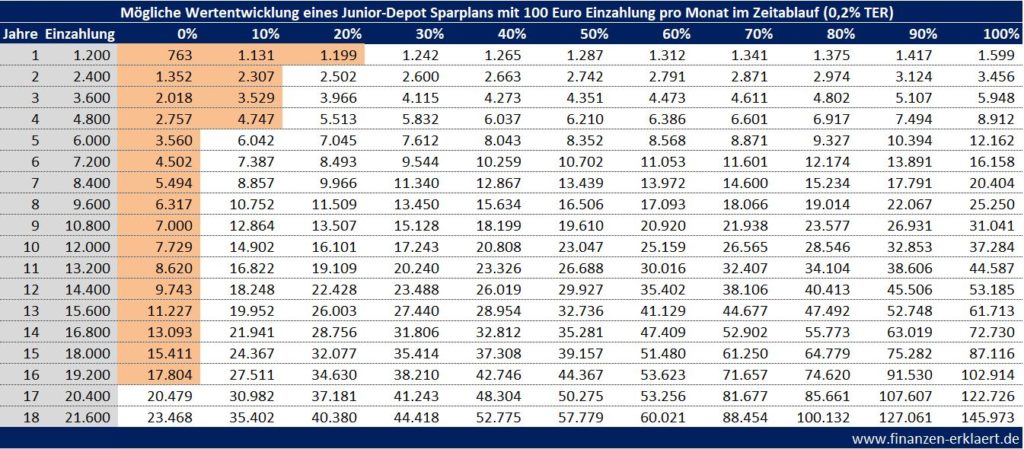

Als Orientierung, wie sich ein Sparplan im Zeitablauf entwickeln kann, dient die folgende Tabelle. Diese habe ich auf Basis einer historischen Simulation unter Verwendung nominaler Renditen der letzten 120 Jahre erstellt. Dabei bin ich von einem monatlichen Sparbetrag i.H.v. 100 Euro ausgegangen. Die Ergebnisse lassen sich aber sehr leicht skalieren: sparst Du 50 Euro pro Monat für Dein Kind, dann einfach alle Endergebnisse halbieren, bei 200 Euro monatlich verdoppeln usw.

Ein Lesebeispiel: nach 10 Jahren sind insgesamt 12.000 Euro in den Sparplan eingezahlt. Die 20% der Anleger mit der schlechtesten Performance haben dann aufgrund der Kursentwicklung einen Depotstand von 16.101 Euro oder weniger. Die 20% der Anleger mit der besten Performance haben einen Depotstand von 28.546 Euro und mehr. Die Spalte “50%” enthält den Median und beschreibt die Depotentwicklung eines durchschnittlichen Investors. Über Zeiträume ab 5 Jahre wird es sehr unwahrscheinlich, einen Depotstand unter der eingezahlten Summe zu haben (rot markierter Bereich).

Man sieht deutlich, dass das Endergebnis stark schwankt. Die Risiken sind aber begrenzt. Nur wenn die Entnahme zwingend zu einem gerade ungünstigen Zeitpunkt erfolgen muss, wäre es im Endeffekt besser gewesen, das Geld einfach nur auf ein Girokonto einzuzahlen. Die große Masse wird von einem ETF Sparplan profitieren. Es ist in jedem Fall rational, ein geringes Risiko für eine große Chance zu akzeptieren. Unabhängig von diesem Artikel dient die Tabelle oben natürlich auch für jeden anderen Sparplan als Orientierung.

Darüber hinaus ist ein weiterer Vorteil eines Kinder-Sparplans die Möglichkeit, die Kosten im Zeitablauf zu glätten. Am Anfang, wenn die Kinder noch klein sind und nur geringe Kosten verursachen, spart es sich als Eltern oft leichter. Später, wenn das Kind älter ist und die Kosten steigen, lassen sich diese durch Depot-Entnahmen wieder reduzieren. Es findet also eine Glättung der jährlichen Kosten über den gesamten Zeitraum statt.

Und was ist sonst noch wichtig?

Nicht ganz unwichtig ist in jedem Fall auch die Herkunft des Geldes. Denn wenn die Ersparnisse im Wesentlichen von Dritten wie Oma und Opa kommen, dann kann es unter Umständen zu Problemen führen, wenn die Eltern über die Verwendung (im Sinne des Kindes) entscheiden. Im schlimmsten Fall wirst Du dann später von Deinem eigenen Kind verklagt und musst das Geld sogar noch zurückzahlen. Deshalb rate ich dazu, solche Manöver nur mit dem selbst verschenkten Geld zu fahren.

Darüber hinaus empfehle ich auch für das Kind beim Finanzamt eine sogenannte Nichtveranlagungsbescheinigung anzufordern. Hierbei handelt es sich um eine zeitliche befristete Befreiung von der Steuer für Kapitalerträge. Um diese zu erlangen, musst Du das Finanzamt davon überzeugen, dass Dein Kind in den kommenden Jahren Einkünfte unterhalb des Grundfreibetrags erzielen wird. Das ist in der Regel kein Problem und reine Formsache. Der administrative Einmalaufwand dafür ist deutlich geringer als sich jährlich im Rahmen der Steuererklärung damit auseinanderzusetzen. Sobald Du die Nichtveranlagungsbescheinigung erhalten hast, brauchst Du diese nur noch an die Depot-Bank weiterzuleiten.

5 Punkte, die Du unbedingt beachten solltest

Für den Fall, dass Du ein Kinderdepot eingerichtet hast, um damit einfach nur ein kleines Vermögen für den Nachwuchs aufzubauen, empfehle ich noch folgende Punkte zu beachten:

- Tue Deinem Kind den Gefallen und realisiere regelmäßig Gewinne innerhalb der steuerlichen Grenzen. Wie bereits beschrieben, kannst Du derzeit pro Jahr ca. 10.000 Euro Gewinne steuerfrei realisieren. Am Anfang des Sparplans ist dies noch nicht wichtig, nach 8-10 Jahren können sich aber durchaus schon üppige unrealisierte Gewinne angesammelt haben. Die solltest Du dann durch Verkauf und sofortige Wiederanlage kurz realisieren. Dein Kind wird es Dir danken, mit 18 ein Depot überreicht zu bekommen, welches zu diesem Zeitpunkt jederzeit steuerfrei veräußert werden kann.

- Vielleicht möchte Dein Kind später studieren. Liegen mehr als 7.500 Euro in seinem Depot, dann wird Dein Kind kein BaföG erhalten. Falls Du Geld fürs Studium geschenkt hast, kann der Schuss also ganz schnell nach hinten losgehen.

- Sobald Dein Kind in einem Jahr Kapitalerträge von mehr als 5.901 Euro erhalten hat, wird es in der gesetzlichen Krankenkasse beitragspflichtig. Auch diesen Aspekt gilt es zu beachten, um unerwartete Überraschungen zu vermeiden. Ist das Kind privat versichert, dann kannst Du diesen Punkt ignorieren.

- Mit dem 18. Geburtstag geht das Kinder-Depot voll auf das Kind über. Dies geschieht automatisch, man muss sich um nichts kümmern. Die Bankvollmacht sollte an diesem Tag vollständig erlöschen. Du solltest also unbedingt kurz vor dem 18. Geburtstag noch einmal den Kontostand überprüfen. Wenn Du der Ansicht bist, dass der auf das Kind übergehende Betrag zu groß ist, dann empfiehlt es sich noch kurz vorher einen Auszahlplan abzuschließen. So kannst Du den Übergang des Geldes auf Dein Kind zeitlich verteilen.

- Und abschließend für die ganz Großzügigen der Vollständigkeit halber: innerhalb von 10 Jahren darfst Du jedem Kind maximal 400.000 Euro schenken. Schenkst Du mehr fällt Schenkungssteuer an.

Fazit

Als interessierte(r) Finanzblog Leser(in) wirst Du sicherlich auch darauf achten, dass Deine Kinder mit der notwendigen Finanzbildung ins Leben starten. Doch häufig mangelt es in jungen Jahren an der nötigen Reife, um die Bedeutung dieses Themas zu erkennen. Ein Junior-Depot kann auch helfen, einen besseren Umgang mit Geld und Investments zu erlernen.

Ich persönlich plane, meinen Sohn bereits im Teenager-Alter mit seinem Depot vertraut zu machen. Er wird lernen, mit den Schwankungen an der Börse umzugehen. Will er aktiv in die Asset-Allokation eingreifen, dann soll mir das auch recht sein. Idealerweise ist er bereits mit 18 schon mit dem Wissen ausgestattet, das die meisten von uns rückblickend auch schon gerne deutlich früher erworben hätten.

Hast Du noch Fragen zu der steuerlichen Behandlung eine Junior-Depots? Dann schieß los! Ich freue mich schon auf Deinen Kommentar.

Und wenn Dir der Gastartikel gefallen hat, dann schaue ruhig mal auf Finanzen? Erklärt! vorbei.

Du bekommst noch nicht den Newsletter? Dann wird es aber höchste Zeit. Nur hier bekommst Du den Blick hinter die Kulissen der Finanzglück-Familie.

Erst einmal vielen Dank für die Infos, aber was ist denn mit den ganzen Verkauf- und Kaufkosten? Die machen bei einem Verkauf und direkten Wiederkauf eine ganz schöne Summe aus.

Hallo Nico, hallo Georg,

danke für den Artikel, der war (endlich!) der Impuls für mich, das Juniordepot für meinen 13m zu beantragen.

Allerdings gibt es eine nicht ganz unerhbliche Besonderheit für getrennt erziehende Eltern:

Mit Schrecken stellte ich fest, das mein Exmann=Kindsvater=ebenfalls sorgeberechtigt nicht nur dem Antrag zustimmen muss (=gesetzliche Regelung).

Nein, er bekommt auch noch alle Details (Sparrate, welche ETFs&Aktien) mitgeteilt und den vollen Zugriff auf das Depot.

Wie mir die comdirect dazu freundlicherweise mitteilt, die meine diesbzgl. Bedenken verstehen kann, gilt: “Ihr Ex-Mann könnte tatsächlich den Sparplan ändern und Werte kaufen oder auch verkaufen.

Allerdings gibt es eine Möglichkeit, dies zu verhindern: Durch eine formlose von meinem Ex-Mann unterschriebene Verzichtserklärung, in mit er seinen Verzicht auf den Zugriff erklärt.”

Bin gespannt, ob er dies tut, aber ehrlich: Wieso sollte er?

Falls Ihr einen alternativen Tipp habt – sehr gern!

Herzliche Grüße,

Ulrike

Liebe Ulrike,

ich bin auch betroffen und es ist tatsächlich so wie Du schreibst. Allerdings darf Dein Ex-Mann ohne Deine Zustimmung eigentlich nichts abheben, meines Erachtens. Ihr müsst Euch eben immer abstimmen und einigen.

Meine Großeltern hatten meinem Junior zur Geburt eine vierstellige Summe geschenkt, mit der Bitte an mich, diese gut anzulegen. Habe ich gemacht (Festgeld). Gab damals noch gute Zinsen. Nach der Scheidung wurde es dann diesbezüglich recht unschön … Bin froh, wenn Junior es in ein paar Jahren zu seinem 18. Geburtstag übertragen bekommt und dann eigenständig verwaltet.

Alles andere spare ich für Junior auf meinen Namen. Es gibt ein Sparkonto (läuft über mein Girokonto) und ein extra Depot, welches ich nur für ihn eingerichtet habe. So ist alles sauber getrennt und er kann seine Kontostände auf einem Blick sehen. Bei den ETFs fällt jetzt auch nicht so viel an Steuern an.

So ist das alles nicht ideal, aber vollkommen entspannt. Zudem gibt es noch den Vorteil, dass Junior sein derzeit schon gut fünfstelliges ETF-Konto erst mit Anfang/Mitte 20 übertragen bekommt. Das habe ich immer so kommuniziert und das ist auch vollkommen in Ordnung für ihn. Er sieht es als Grundstock für seine finanzielle Freiheit … 🙂

Viele Grüße

Marla

Hi Marla,

stimmt, ein separates Depot bei einer anderen Bank wäre auch noch eine Option.

Wichtig ist ja nur, dass der Junior lernt, wie er Geld anlegen kann (statt ausschließlich in High-end-Kopfhörer und PC-Kram) und wie sich der Zinseszins praktisch auswirkt. Und das geht ja quasi überall. :o)

Herzliche Grüße

Ulrike

Hallo Ulrike,

au Backe, das hatte ich ja gar nicht auf dem Schirm. Ich würde wohl in Deinem Fall das Depot nicht über den Namen des Kindes laufen lasse – Steuerersparnis hin oder her. So behältst Du die volle Kontrolle über das Vermögen des Kindes, ohne das Dein Ex-Partner Dir Schwierigkeiten bereiten könnte.

VG, nico

Aloha Nico,

genau deswegen habe ich es mal auf den Schirm geholt. ;o)

Inzwischen hat der Vater alles unterschrieben inkl. der Verzichtserklärung, es geschehen noch Zeichen und Wunder… Juchhuh!

Wobei ich der Fairness halber einfach vorgeschlagen hatte, dass jeder von uns für Junior ein Depot eröffnet und wir wechselseitig auf den Zugriff verzichten. Da er allerdings kein Depot eröffnen wollte, wurde es eine Einzellösung, wobei ich immer das gute Gefühl behalten werde, es ihm angeboten zu haben. Mehr geht nicht.

Herzliche Grüße

Ulrike

Genial gelöst!

Hallo Ulrike,

sehr elegante Lösung! Glückwunsch.

Vg, Nico

Ich von Meiner Seite kann sagen, dass ich nicht als sparsamer Mensch geboren wurde. Ich hab als Kind/Teenager meine Kohle immer rausgehauen. Ich war chronisch Pleite und deshalb immer mit “Nebenjob”. Dadurch habe ich u.a. gelernt wie hart viele Menschen arbeiten müssen für ihr Geld. Dem konnte ich nur durch eine bessere Bildung/Ausbildung entgehen. Damit wollte ich nur sagen, dass man das ganze nicht so eng sehen sollte.

Auch wir haben einen ETF-Sparplan für unser Kind abgeschlossen und sparen jedes Monat mindestens 100€ an. Aus steuerlichen Gründen läuft der Fonds auf das Kind.

Wir haben auch Bedenken ob unser Kind in 18 Jahren reif sein wird für so ein kleines Vermögen. Uns ist klar, dass wir nicht mehr über den Fonds verfügen können sobald unser Kind volljährig ist. Aber haben wir die Pflicht unser Kind darüber aufzuklären, dass es einen ETF-Fons besitzt? Wir würden dass erst machen wenn wir unser Kind reif dafür halten.

Zudem sind wir aus Österreich. Da gibt es zum Glück kein Bafög zu bedenken…

Ich habe die gleichen bedenken und dachte auch daran, ob man das nicht “geheim” halten kann im Zweifel.

Aber in meinem Fall die Comdirect verschickt ja auch hin und wieder Post, die an den Junior adressiert ist.

Ich bin gespannt auf weitere Tipps und Ideen zur Vorgehensweise.

Für meinen Teil würde ich das auch gerne eher mit ü20 auszahlen/übergeben.

Oder aber gemeinsam zumTeil zum Beispiel in ein erstes Auto stecken etc.

Hahah, in ein erstes Auto stecken ist in Frugalisten-Kreisen wohl unter den Top 10 Sünden 😉

Mein erstes Auto war ein geschundener Peugeot 205 für 900€ – ist gefahren und hat gebremst. Wieso sollte man dafür den ETF-Fonds anzapfen? Muss ja nicht gleich ein superschicker Tesla für den Nachwuchs sein. Eigentlich hoffe ich sogar dass die Generation meines Kindes erstmal gar kein Auto mehr braucht bzw will…

Aus eigener Erfahrung. Geld ist bei uns erst wichtig geworden mit dem Nachwuchs. Studieren, Reisen war alles problemlos mit einem minimalistischen Ansatz möglich. Aber sobald mehr Wohnraum erforderlich wird geht nichts mehr ohne Geld.

Deswegen. Familiengründung wäre eigentlich für mich der optimale Zeitpunkt zur Fonds-Übergabe.

Naja, ist immer die Frage wovon man ausgeht.

Wir wohnen im ländlichen Bereich. Je nachdem was er beruflich vor hat, kann da ein Auto schon hilfreich sein.

Und natürlich sollte auch nicht die komplette Summe dafür drauf gehen.

Hallo Adam und Bastian,

einen Tipp für Eure Bedenken hatte Georg Euch ja schon gegeben: “Wenn Du der Ansicht bist, dass der auf das Kind übergehende Betrag zu groß ist, dann empfiehlt es sich noch kurz vorher einen Auszahlplan abzuschließen. So kannst Du den Übergang des Geldes auf Dein Kind zeitlich verteilen.”

Ihr schaut Euren Kleinen ein paar Monate vor dem 18. Geburtstag tief in die Augen und entscheidet Euch dann, ob sie reif genug für einen Batzen Geld sind. Wenn Ihr Zweifel habt, dann vereinbart Ihr vor dem 18. Geburtstag mit der Bank einen Auszahlungsplan, so dass nicht sofort der ganze Betrag auf den Kopf gehauen werden kann (oder zumindest nicht so einfach).

Das Depot verschweigen würde ich persönlich nicht. Das Geld gehört letztendlich nicht Euch, sondern dem Kind.

VG, nico

Super interessanter Artikel – vielen Dank.

Super Artikel, vielen Dank. Das Meiste kannte ich schon, aber es gibt mir die Gelegenheit noch einmal nachzufragen wegen des Verkaufs und Wiederkaufs.

Auch ich spare für meine Kinder monatlich in ETFs. Vergangenes Jahr habe ich das erste Mal knapp 700 € Gewinne realisiert um den Freibetrag auszunutzen. Ich habe zwischen Verkauf und Neukauf ein paar Tage vergehen lassen und habe somit aber alleine durch nicht mitgenommene Kursgewinne in diesen paar Tagen über 50 € Verlust gemacht. Da stellt sich mir die Frage wie viel Steuern man spart und ob das nicht durch den entgangenen Kursgewinn wieder ausgeglichen wurde.

Vielleicht gibt es noch ein paar Meinungen dazu wie das mit Kauf und Verkauf zum Zwecke der Ausnutzung der Freibträge gehandhabt wird. Das mit dem Gestaltungsmissbrauch gibt mir auch zu denken, bzw. Davon hatte ich auch schon einmal gelesen.

Ich setze auf ausschüttende ETF, da man damit auch ein bisschen vom Freibetrag ausnutzen kann.

Hallo Nagola,

Die 50 Euro Verlust sind ärgerlich. Es ist aber auch dumm gelaufen – hätte auch in die andere Richtung laufen können. Wenn Du bedenken bezüglich des Gestaltungsmissbrauch hast, dann spare doch einfach zwei ETFs an und regel den Verkauf/Kauf im Jahren eines jährlichen Re-Balancing. Dann bist Du auf jeden Fall sauber.

VG, Nico

Es gibt bei den Brot&Butter-ETF nahezu immer einen zweiten, der nahezu gleich gestrickt ist wie der den du besitzt. Anderer ETF-Anbieter, Konkurrenz-Index (FTSE MSCI), andere Ausschüttungsvariante, ….

Nach dem Realisieren der Gewinne kurz vor Neujahr kauft man dann solch ein anderes Produkt und hat quasi alten Wein in neuen Schläuchen. Persönliche Gründe dafür gibt es ja viele, die nichts mit Gestaltungsmissbrauch zu tun haben. Z.B. gibt es den Neuen als Aktions-Sparplan, du entdeckst deine Liebe für Thesaurierer, Anbieter xy gefällt dir aus moralischen Gründen nicht mehr (zu viele Boni gezahlt!), die TER ist 0.05% höher (das vorzügliche Management sollte besser bezahlt werden!), …

Danke euch beiden. Gute Idee. Ich hatte auch schon über einen zweiten ETF von einem anderen Anbieter nachgedacht.

Schönen Sonntag noch!

Sehr ausführlicher und guter Beitrag! Weiter so!

Hallo

Danke für die nützlichen Tips. Empfiehlt es sich eher thesaurierend oder ausschüttend für sein Kind in ETFs anzulegen – aus einer steuerlichen Perspektive?

Danke und Grüße Bobby

Morgen Bobby,

ich habe bin grosser Fan von thesaurierenden Fonds, da diese unter Steuer-Gesichtspunkten optimal sind. Ich habe dazu auch einen Artikel auf meiner Seite der diesen Aspekt genauer beschreibt: https://www.finanzen-erklaert.de/vorabpauschale-sind-thesaurierende-fonds-unter-steueraspekten-weiterhin-optimal/

Dazu kommt, dass Du Dir den administrativen Aufwand einer regelmäßigen Wiederanlage der Ausschüttungen im Junior Depot sparst. Meiner Kenntnis nach gibt es in Deutschland noch keinen Anbieter bei dem man dies automatisieren kann.

Gruß

Georg

Consors

Verkauf mit direktem Neukauf – irgendwie gibt mir dabei der Begriff des Gestaltungsmissbrauch nach §42 AO sehr zu denken. Was wenn das FA später auf die Idee kommt sich diese Sichtweise zu eigen zu machen das die Transaktion rein steuerlich motiviert ist?

Hallo Andre,

Portfolioumschichtungen, um die Freibeträge auszureizen, ist jetzt wirklich nichts ungewöhnliches. Sehr viele Anleger tun dies meist vor Jahresende. Gute Depotanbieter bieten hierfür Steuersimulationen an.

VG, nico

Hallo Nico,

ja, das kenne ich auch so von der Comdirect und nutze es dort auch im Rahmen meines eigenen FSA.

Beim Junior-Depot mit NV-Bescheinigung bin ich mir unsicher wenn ich dort jeweils mehrfach die Einstandskurse im Rahmen der jährlichen <5901€ nachziehe bin ich mir dennoch unsicher. Mein Junior-Depot besteht schon 13 Jahre, da gibt es also einiges an Nachholbedarf da dort das Kindergeld eingegangen ist.

Viele Grüße, Andre

Darlehen ans Kind (fremdüblicher Zins) dass dann damit Aktien kauft und die Gewinne jährlich realisiert könnte auch noch gehen, oder?

Muss mal den Steuerexperten fragen

Wenn du darauf abzielst, dass die Zinsausgaben als Werbungskosten die steuerpflichtigen Kapitalerträge mindern soll, sei gesagt, dass tatsächliche Werbungskosten bei Kapitalerträgen grundsätzlich unberücksichtigt bleiben müssen.

Darlehen an Minderjährige gehen nicht – gar nicht – überhaupt nicht!!!

Für Darlehen an Minderjährig benötigt man eine Genehmigung vom Vormundschaftsgericht und die gibt es nur in ganz wenigen Ausnahmefällen. Dazu gehört der Wertpapierkauf mit Sicherheit nicht.

Also entweder läuft das Depot auf den Namen des Minderjährigen und wenn er volljährig ist, kann er tun und lassen, was er selbst möchte. (Geschenkt ist geschenkt …)

Will ich das aus besagten Gründen nicht, dann bleibt nur die Lösung, das Depot auf den eigenen Namen anzulegen und das Vermögen zu einer passenden Gelegenheit zu verschenken.

Beide Lösungen haben leider so ihre Vor- und Nachteile.

Nico, ich meinte eher eine Verlagerung der Erträge aufs Kind. Da ist ja deutlich mehr Luft im Steuersatz. Bei jährlicher Realisierung von Gewinnen wären diese dann quasi steuerfrei. So könnte man die Gewinnen quasi netto realisieren.

@ Florian

Zitat “Manches „Junior-Depot“ wird sich mit erreichen der Volljährigkeit in kurzer Zeit in Luft auflösen.”

Aus dem von Dir genannten Grund bin ich nach 4 Jahren Junior Depot auch wieder dazu übergegangen die Sparpläne für die Kinder über mein Depot laufen zu lassen. Der Gedanke daran wie ich mit dem Geld mit 18 Jahren verfahren hätte hat mich dazu veranlasst. Lieber die Schmälerung der Rendite durch höhere Steueren als mit 20 Jahren gar nichts mehr davon übrig zu haben.

Die Thematik mit dem BAföG und der Krankenkasse war mir bisher noch nicht bekannt, daher danke für den Informativen Artikel.

Vielen Dank für den informativen Beitrag!

Dazu zwei Anmerkungen:

“Liegen mehr als 7.500 Euro in seinem Depot, dann wird Dein Kind kein BaföG erhalten.”

Für mich ein entscheidendes Argument warum meine Kinder kein eigenes Depot haben.

Manches “Junior-Depot” wird sich mit erreichen der Volljährigkeit in kurzer Zeit in Luft auflösen.

Die meisten Menschen, die ich kenne, haben die nötige Reife um mit einem kleinen Vermögen umzugehen frühestens mit 25 Jahren erreicht. Manche auch niemals. Ob das immer nur an der (mangelnden) Finanzbildung liegt, weiß ich nicht.

Grüße

Hallo Florian, hallo Max

offen gesagt beschäftigt mich das Thema auch. Wir sparen aktuell jeden Monat 200 Euro für unseren Sohn, und erwarten daher ca. 100.000 Euro Depotvolumen mit 18 Jahren. Auch wenn bis dahin noch etwas Inflation zu berücksichtigen ist, verbleibt eine große Summe. Wir reden daher manchmal darüber den Betrag auf 100 Euro zu reduzieren. In jedem Fall wollen wir einen Teil des Geldes aber auch für Sonderausgaben (Hobbies, Führerschein etc) verwenden. Mal gucken.

Gruß

Georg

Ich habe den Artikel “Der Wert deiner Rente” auf deinem finanzen-erklaert-Blog gelesen.

Als “fortgeschrittener Finanz-Blog-Leser” bin ich sehr an solchen Artikeln interessiert!

Bisher war mir dein Blog nicht bekannt. Dein Gastbeitrag hier wird dir bestimmt einige neue Leser bringen. Einen auf jeden Fall.

Grüße

Vielen Dank, das freut mich zu hören!

Holla, 100k ist reichlich für einen 18jährigen aber ich denke man kann ganz gut voran abschätzen ob jemand reif dafür ist. Ich spare 50€ pro Kind und Monat, da es gut sein kann, dass ich schon in Rente bin wenn die Kids studieren. Da wäre es ungünstig wenn sie keinen Anspruch auf BAföG haben. Am besten rechtzeitig Cashflow Spieleabende mit den Kids veranstalten 😉

Danke für den interessanten Artikel! Einen Teil davon kannte ich schon, jedoch hab ich eine Rückfrage zu Punkt 1 in Verbindung mit Punkt 3:

Sollte das Kind gesetzlich versichert sein sinkt der maximal zu realisierende Gewinn von ca. 10k Euro auf 5901€. Korrekt? Bei einem “Verkauf mit direktem Neukauf” müsste ich also eher die Grenze aus Punkt 3, als die Grenze aus Punkt 1 beachten?

Noch eine weitere Frage: Solange wir noch am Anfang der Sparphase stehen bringt die Nichtveranlagungsbescheinigung noch nichts? Laufende “Gewinne” (Ausschüttungen bzw. Vorabpauschale) können ja ganz einfach über den normalen Freibetrag beglichen werden. Erst wenn der Verkauf mit direktem Neukauf stattfinden soll muss die Nichtveranlagungsbescheinigung vorhanden sein. Oder verstehe ich das falsch?

Gruß,

Hallo Watsefaq 🙂

Völlig richtig was Du sagst: bei gesetzlicher KV ist durch diese Besonderheit die Grenze geringer. Auch Deine Anmerkung bzgl. der Nichtveranlagungsbescheinigung ist korrekt: so lange die Gewinne unter 801 Euro pro Jahr liegen braucht man diese nicht.

Gruß Georg