Aufgrund der Länge habe ich diesen Beitrag geteilt. Hier ist der zweite Teil.

Dies ist die Geschichte meines größten finanziellen Fehlers. Ich traf in der Vergangenheit einige finanzielle Entscheidungen, die sich später als ungünstig erwiesen. Aber keine kam an den Abschluss meiner fondgebundenen Rentenversicherung heran.

Die Vorgeschichte

Wir schreiben das Jahr 2004. Ich genoss das Studentenleben gerade in vollen Zügen. Mit finanziellen Themen hatte ich mich bis dahin nur am Rande beschäftigt. Allerdings stand eine vermeintlich wichtige Steueränderung bevor, die mich zu plötzlicher Aktivität verleitete.

Das Argument der Steuerersparnis zieht generell immer am besten, um Leute davon zu überzeugen, noch möglichst schnell etwas abzuschließen, was sie nicht vollständig verstehen.

In diesem Fall war es eine Gesetzesänderung, die 2005 in Kraft trat. Bis dahin konnte man noch eine Police zur Altersvorsorge abschließen, bei der die Auszahlung der angesparten Beträge im Rentenalter steuerfrei war (das ist die Kurzfassung). Dies galt für bestimmte Produkte und unter gewissen Umständen. So genau hatte ich es damals nicht verstanden, aber ich wollte auf jeden Fall Steuern sparen!

Diesen Artikel im „Meine-Mäuse Podcast“ hören

Du kannst diesen Artikel auch bequem im Podcast Meine Mäuse – der Finanzpodcast für die Familie hören. Dann erfährst Du auch mehr über wie Eva und meine finanziellen Fehler.

Mein Freund der Bankverkäufer

Also ging ich damals zu einem Bankverkäufer und ließ mich „beraten“. Ich hatte schon verstanden, dass der Aktienmarkt langfristig die größte Rendite abwerfen würde. Also sollte es eine Renten Fondspolice sein, bei der ich mir selber die Fonds auswählen konnte. Ich würde jeden Monat die im Voraus vereinbarten Prämien einzahlen und dann würde die Versicherung bis zur Rente, bzw. meinem 60. Lebensjahr, durchlaufen. Das klang erst einmal sehr gut. Was könnte da schief gehen…

Leider war ich damals zu blöd, um die Details zu verstehen und zu naiv, um die richtigen Fragen zu stellen. Hier saß ich also vor dem Bankverkäufer, wie ein Spanferkel vor einem ausgehungerten Gaucho. Irgendwie schwante mir nichts Gutes. Ich hätte damals einfach auf mein Bauchgefühl hören sollen, aber blieb stattdessen sitzen und ließ den Mann seine Arbeit verrichten.

Ein Spruch, den ich nie vergessen werde

Einige Fragen, in erster Linie zu den Kosten und dem Prozedere, stellte ich dann doch. Diese konnte der Bankverkäufer zunächst geschickt und ausweichend zur Seite wischen. Als das dann doch nicht mehr funktionierte, griff er zur Bazooka unter den Finanz-Verkaufsargumenten, um mich damit eiskalt ruhig zu stellen.

„Machen Sie sich keine Sorgen. Die gleiche Versicherung habe ich erst kürzlich für meinen Neffen abgeschlossen.“

Wow, das saß. Das ich damals, nach so einem Spruch, nicht sofort das Gespräch abgebrochen habe, verursacht mir heute noch Bauchschmerzen.

Bevor ich weiter über meine Rentenversicherung schreibe, habe ich eine große Bitte an Dich.

Wenn Du jemals diesen Spruch aus dem Mund eines Bankverkäufers hören solltest, dann schreie mit weit aufgerissenen Mund so laut auf wie Du kannst, wie der junge Macaulay Culkin in „Kevin allein zu Haus“, nachdem er sich das After-Shave ins Gesicht klatscht. Dann schmeiß dein volles Wasserglas in die Ecke, stürme aus dem Büro und wedle dabei wild mit Deinen Armen über dem Kopf. Bevor Du die Ausgangstür erreichst, schnapp Dir noch mindestens zwei andere unschuldige Bankkunden und zerre sie mit aus der Filiale. Kehre nie wieder zurück.

Was habe ich stattdessen getan? Die Versicherungspolice unterschrieben…

Die Versicherungspolice

Was ich da genau unterschrieb, war mir gar nicht klar. Ich hatte das grobe Konzept verstanden. Aber von den Feinheiten, geschweige denn den Kosten, hatte ich keine Ahnung. Ich muss anerkennend zugeben, dass die Schlingel letztere auch sehr gut in der Police versteckt hatten. Sozusagen im Kleingedruckten vom Kleingedruckten. Da musstest Du schon ein kleiner Watson sein, um die beim ersten (oder auch zweiten) Lesen zu finden.

Die Police, die ich unterschrieb, beinhaltete folgende Highlights:

- Produkt: Renten Fondspolice, oder auch Fondsgebundene Rentenversicherung, mit Todesfallschutz (letzteren braucht man, damit der Steuervorteil greift).

- Laufzeit:12.2004 – 01.12.2049. Je länger der Vertrag läuft, desto höher wird der prozentuale Auszahlungsbetrag im Verhältnis zum angesparten Kapital. Sofortauszahlung des gesamten Betrages geht steuerfrei nach 12 Jahren Einzahlung.

- Monatliche Prämie: 40 Euro in den ersten drei Jahren, 60 Euro in Jahr vier, 80 Euro in Jahr fünf und ab dann 100 Euro. Danach erhöhte sich die Prämie durch die vereinbarte Dynamik.

- Fonds: 10 verschiedene aktiv verwaltete Fonds, überwiegend Aktien aber auch Anleihen und Immobilien. Hier hat es der Bankverkäufer mit der Diversifikation sehr gut gemeint. Wahrscheinlich gab es für ihn on Top eine kleine Extra-Abschlussprämie pro Fonds. Hierbei handelt es sich um die Creme de la Creme der teuren, aktiv verwalteten Fonds – DWS, Fidelity, Templeton, JP Morgan, Threadneedle, … – jeder durfte mal ran. Die Total Expense Ratio (TER; Gesamtkostenquote) für die Aktienfonds reichten von 1,5% bis 2,25% (!).

- Dynamik: „Sie müssen sich doch vor der Inflation schützen!“ Und überhaupt, ich würde ja in den nächsten Jahren immer mehr verdienen, da kann ich ja auch die Rate jährlich nach oben anpassen. Das macht Sinn! Wer kann da schon widersprechen. Um wieviel sollen wir die Prämie jedes Jahr erhöhen? The more the merrier. Also, 10% Dynamik pro Jahr. Zing! Da lassen wir uns nicht lumpen.

Das böse Erwachen

Wie man es mit solchen (wichtigen) Verträgen am besten macht, habe ich es erst mal komplett aus meinem Gedächtnis verbannt. Es wurde einfach jeden Monat die Prämie eingezogen und dafür bekam ich einmal im Jahr eine Übersicht mit bunten Graphen und hübschen Tabellen. Irgendwo in dem Wisch wurde auch erwähnt, wie hoch das angesparte Vermögen bis zu diesem Zeitpunkt war. Soweit hatte ich allerdings nicht gelesen, sondern den Zettel lieber schnell weggeheftet. Wozu sich mit so etwas belasten?

Fast Forward neun Jahre. Wir schreiben jetzt das Jahr 2013. In meiner Finanzbildung hat sich mittlerweile einiges getan und ich beschließe, mich das erste Mal intensiver mit meiner privaten Rente auseinanderzusetzen. Dafür nehme ich mir die letzte Übersicht und checke den bis dahin angesparten Betrag.

- Stand Dezember 2012 – 3,001,30 Euro

Wie bitte? Lass mich noch mal kurz im Kopf nachrechnen. Neun Jahre sparen… soundso viel pro Monat … Ratter, Ratter, Ratter… Zwei im Sinn… Das bekomme selbst ich noch mit Kopfrechnen hin. Hier stimmt was nicht!

Jetzt will ich es aber genau wissen

Also habe ich mit etwas Wut im Bauch die Versicherung angerufen. An den genauen Wortlaut erinnere ich mich nicht mehr, aber es muss irgendetwas in dieser Richtung gewesen sein:

„Leute, jetzt mal ohne Scheiß, wo ist die Kohle?“

Leider hatte ich am anderen Ende der Leitung eine durchaus sympathische und mitfühlende Dame. So ein Mist. Das sollte verboten werden. Die Gute wollte sich umgehend der Sache annehmen und mir in Kürze einen Brief mit der Auflistung der Beträge schicken.

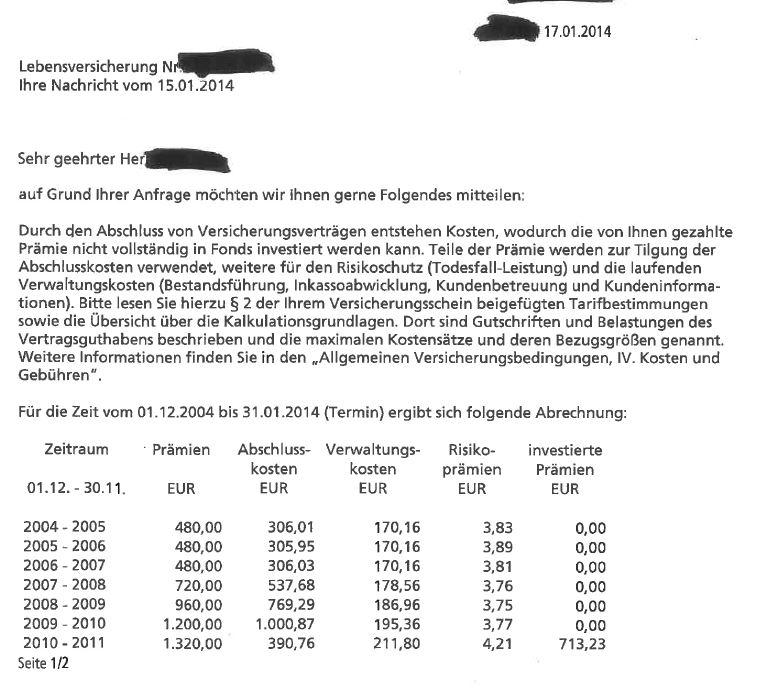

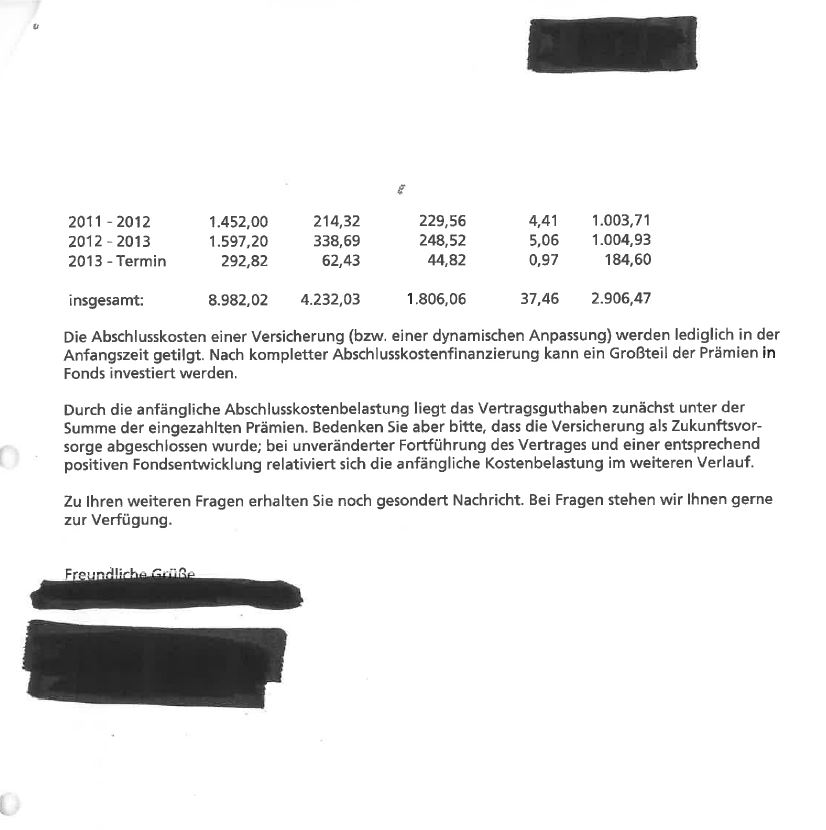

Das ist dann auch tatsächlich geschehen. Hier ist der Brief. (Teile habe ich geschwärzt)

Holy Shit! In den ersten neun Jahren hatte ich knapp EUR 9.000 Euro eingezahlt. Davon ging fast alles für Abschluss- und Verwaltungsgebühren drauf. Es wurden nicht mal 3.000 Euro in die Fonds investiert. Die ersten sechs Jahre wurde überhaupt nichts angespart. Die Kosten haben die komplette Prämie aufgefressen. Wie kann das sein?

Im zweiten Teil des Beitrages gehe ich im Detail auf die ausgefeilte Kostenstruktur ein und beschreibe, wie ich mit der Situation umging und welches Fazit ich daraus ziehe.

Hast Du soweit schon Fragen oder Anmerkungen? Hast Du auch schon solch ein Finanzprodukt abgeschlossen?

Bausteine mit Dynamik hatte ich auch schon, mittlerweile ist die Dynamik raus, einen Baustein habe ich komplett gelöscht/auszahlen lassen.

Das Problem bei der Dynamik ist, dass man bei Abschluss keine 30 Jahre nach vorn blicken kann und das auch nicht notwendig ist. Wenn man nach 5 Jahren mehr sparen kann und will, kann man immer noch was Neues abschließen und damit die Dynamik selbst steuern.

Zahlenfreaks können das auch selbst kontrollieren, ich habe meine Konten incl privaten u Firmenkrediten auf dem Handy fast alle in einer Übersicht, die wichtigsten Zahlen der BWA sind im Kopf – wenn ich wissen will, wie‘s mir finanziell aktuell geht, kann ich das also selbst in 2 Min. überblicken. Hilft auch bei der Kommunikation mit Banken, vor allem wenn man weiß wie die Banken intern ticken. Die denken tatsächlich völlig anders als man selbst, was sich auch bei den Kosten für Sparpläne zeigt.

Wer da einsteigen will, sollte sich auf jeden Fall die Gesamtkosten absolut aufstellen lassen oder selbst nachrechnen. Umsonst gibts anderswo aber auch nichts.

Was spricht gegen eine Dynamik? Man muss sie nicht jedes Jahr machen, alle 3 Jahre würde reichen und man kann den Dynamiksatz auch herunter schrauben lassen. Wenn man eine 10 % Dynamik hat sagt man der Versicherung bitte schraub es auf 5 % runter. Was dann aber nicht mehr geht ist das man es wieder von 5% auf 10% schrauben lässt!

Und Fonds-Versicherung ist halt auch eher für Leute gedacht die sich nicht damit beschäftigen wollen und können vielleicht auch nicht.

Und kosten hat man bei allen Produkten die man im täglichen leben kauft. 😉

Und ein ETF Sparplan ersetzt keine Versicherung wenn da andere Risiken wie BU, Tod, Unfall was auch immer mit abgedeckt werden!

Was man machen könnte ETF Sparplan und dann den Rest separat abschließen!

Hi, ich hatte genau so eine auch, aber ich habe mir das Zuhause durchgelesen und innerhalb von Woche konnte man das stornieren. Ich bin so froh, dass ich das echt sofort gemacht habe.

Ich bin zu einer Sparkasse gewechselt fester Zinssatz+Prämie, sehr fair. Letztens telefoniere ich wegen irgendwas und da meinten Sie es würde ja jetzt eine Menge Geld eingezahlt, ja sicher habe ich erwidert ich bin ja auch keine Studentin mehr. Das wird auch noch eine Weile so weiter gehen. Ich hoffe die Sparkasse kann das Geld gut anlegen.

Hi John Smith,

schwer zu sagen aus der Ferne. Aber aus der Hüfte geschossen würde ich sagen es könnte schlimmer aussehen. Du kannst überlegen die Dynamik rauszunehmen (das war bei mir ein echter Kostentreiber – siehe die nächsten beiden Teile dieses Beitrages). Da Du die Versicherung vor 2005 abgeschlossen hattest könnte es sein, dass Du in den Genuß der Steuerfreiheit bei Auszahlung kommen könntest. Das wäre interessant für Dich und ein guter Grund nicht zu kündigen.

VG, Nico

Hallo Nico,

Dynamik habe ich keine drin, am Anfang waren es 50 DM/m jetzt halt die 25,56 €/m. Das Geld tut mir auch nicht weh, wenn ich dann wirklich mal mit 3% verzinst ne Einmalzahlung mit 65 bekomme, bin ich damit zufrieden. Hab mich mit dem Ding auch durch Hartz4, Leiharbeit und Studium gequält, deswegen mag ich das jetzt eigentlich nicht für so gut wie nix an Rendite weghauen. Soweit ich gesehen habe, sind auch nicht so lustige Gebührenklauseln drin. Wahrscheinlich waren damals die allgemeinen Renditeaussichten viel höher, aber heute bin ich mit den 3% natürlich ganz gut bedient.

========ZITAT==========

Wurde die Police vor dem 1. Januar 2005 unterzeichnet, kann die Auszahlung steuerfrei sein, wenn der Vertrag bereits zwölf Jahre Bestand hatte und Sie fünf Jahre Beiträge eingezahlt haben.

=========== https://www.vorfaelligkeitsentschaedigung.net/private-rentenversicherung-auszahlen/

Das ist auf jeden Fall alles Fakt. Ich denke also nicht weiter drüber nach und lass das Ding laufen.

Ich schleppe auch seit dem 18. Lebensjahr eine “Privatrente” mit mir herum; bislang habe ich mich kaum getraut mal genau reinzugucken, zum einen weil es “nur” ~25 Eur im Monat sind und ich eigentlich nicht so genau wissen wollte, ob ich da den größten Quatsch gemacht habe.

Heute habe ich mir die Zahlen mal genauer angeguckt, bin aber nicht sicher ob ich was übersehe:

Beginn 01.12.99

Heute 17.02.19

Beginn Auszahlung 01.12.46

Monatliche Rate 25,56 €

Vergangene Monate bis heute 230

Eingezahlt bis heute 5.878,80 €

Zur Auszahlung eingezahlte Monate 564

Bei Auszahlung eingezahlt 14.415,84 €

Leistung bei Kündigung 30.11.2018 6.314,46 €

…entspricht einem Zinssatz p.A. 0,737%

Auszahlung einmalig zum Rentenalter (65) 31.987,28 €

…entspricht einem Zinssatz p.A. 3,078% ??

Zinsgewinn bei Auszahlung 17.571,44 €

Alternativ vereinbarte monatlich Rente 171,80 €

…wieviel Monate bis Breakeven 186

in Jahren 16

zusätzlich alternative Todesfallleistung 5.801,74 €

Mein Fazit, wenn ich das Ding jetzt kündige, bekomm ich kaum mehr raus, wie in 19 Jahren reingegangen ist. Zieh ich das Ding durch, hätte ich die Einzahlung mehr als verdoppelt (wie war eigentlich die allgemeine Zinslage 1999? Irgendwas war auch, warum es unbedingt vor dem 1.1.2000 abgeschlossen werden sollte). Falls ich mich da nicht verrechnet habe, mit 3% jährlichem Zins, wäre das ja gar nicht so ne schlechte Anlage gewesen…

Zweitens: Ab dem 81. Lebensjahr, schlag ich dem Ding ein Schnippchen und bekomme mehr mit der Rente als die Einmalzahlung…oder übersehe ich da nen Steuerproblem.

Mit einer dann abbezahlten Immobilie und gesetzlichen sowie ÖD-Zusatzrente sehe ich heute noch nicht die Notwendigkeit für die Zusatzrente…

Hallo Nico,

Das sind echt krass hohe Kosten!! Selbst wenn du nach 10 Jahren die Abschlusskosten abgetilgt hast, verlierst du 15% der Prämien jedes Jahr durch Verwaltungskosten.. Da sind ja die laufenden Fondskosten eine kleine Flatulenz dagegen.

Der Satz “[…] bei unveränderter Fortführung des Vertrages […] relativiert sich die anfängliche Kostenbelastung im weiteren Verlauf.” stimmt einfach nicht. Im Vergleich zu was?

Ich habe auch so einen Rentenvertrag am laufen, über dessen Abschluss ich mich heute noch ärgere. Nach 3 Jahren Einzahlung (3380€) sind aber immerhin etwas über 30% im Fond angekommen. 😀

4 Anteile Flossbach v. Storch, Yippie!

Sowas wie bei dir habe ich noch nie gesehen!

Die 10% Dynamik, die scheinbar standardmäßig angeboten werden, würden ja bei einer anfänglichen Prämie von 100€ nach 40 Jahren Laufzeit 4525€ Monatsbeitrag entsprechen. Nach einer Hyperinflation vielleicht machbar.

Beste Grüße

Nico

Hallo Zusammen,

leider habe ich auch so ein tolles Produkt.

Ich habe eine Rentenversicherung bei der R+V im Jahre 2004 abgeschlossen – eher gesagt meine Erziehungsberechtigten. Sie wurden auch damals mit der tollen Steuerfreiheit der Versicherung geködert.

Nachdem ich diesen Beitrag hier gelesen habe, habe ich mir auch mal meine Jahresmeldung angeschaut und wunderte mich über die geringen Werte am Anfang des jeweiligen Jahres.

Daraufhin habe ich die Versicherung angeschrieben und um eine Darlegung der bisher entstandenen und zukünftig entstehenden Kosten gebeten.

Nach mehrfachem Hin und Her bekam ich folgende Antwort:

“Sie wünschen detaillierter Informationen zu unseren Berechnungsgrundlagen.

Zur Darlegung der Kostengrößen sind wir gesetzlich nicht verpflichtet. Die Kostentransparenz gilt nach dem neuen Versicherungsvertragsgesetz, das zum 01.01.2008 in Kraft getreten ist, für ab diesem Zeitpunkt abgeschlossene Verträge.

Bitte haben Sie Verständnis, dass wir unsere internen Berechnungsgrundlagen nicht offenlegen.

Wir versichern Ihnen, dass wir die gesetzlichen Vorschriften einhalten. Dies wird durch unsere Aufsichtsbehörde, die BaFin überwacht. ”

Da ich schon über 10 Jahre in diese Versicherung eingezahlt habe, tu ich mich auch schwer damit, die Versicherung zu kündigen bzw. überlege Sie beitragsfrei zu stellen.

Was meinst Du? Kann ich weitere rechtliche Schritte einleiten? Verbraucherschutz oder sowas?

Vielen Dank für diesen Blog; vielleicht hast Du ja eine Idee.

Gruß Jens

Hi Jens,

da bin ich ehrlich gesagt sprachlos. Das kann doch gar nicht sein. Letztendlich geht es hier doch um Deine Kohle. Da muss es doch eine gesetzliche Regelung geben, dass die Dir Auskunft geben. Die können Dir ja sonst alles erzählen. Mach Dich doch mal im Internet schlau, ob das Problem schon andere Leute hatten und wie sie es gelöst haben. Du wirst wohl nicht der erste sein. Als nächstes würde ich tatsächlich mal schauen ob ein Verbraucherschutz helfen kann. Zur Not mal bei einem Anwalt nachfragen. Das wäre es mir glaube ich wert. Wenn wirklich nichts geht, dann solltest Du vielleicht wirklich kündigen und das Thema hinter Dir lassen. Ist aber leichter gesagt als getan. Ich habe meinen größten finanziellen Fehler ja auch noch nicht gekündigt.

VG, Nico

Hallo Nico,

wenn’s bei dir “nur noch” ein Fall von “leichter gesagt als getan” ist, kann ich dir vielleicht das hier zum Lesen und im Herzen bewegen empfehlen:

http://www.finanzwesir.com/blog/eon-geldanlage-katharsis

Bei dieser Entscheidung ist das letzte Zehntelprozentrendite vielleicht doch nicht das Zünglein an der Waage … Gleichzeitig gilt natürlich: leichter gesagt als getan ;-). Mein Riestervertrag existiert auch noch – beitragsfrei gestellt und schon lange ohne frisches Geld, aber er ist noch da.

Nun ist Rentenversicherung natürlich auch immer “Versicherung”, und daher nicht 1:1 mit einem Sparplan vergleichbar. Enthält dein Rentenversicherungsvertrag vielleicht auch eine gescheite Hinterbliebenenleistung für den Fall, dass du die 60 nicht schaffst, und die eine versicherungsferne Selbstanlage nicht bieten würde? Wenn du dir selbst sagen könntest “wenigstens ist die Familie besser abgesichert/versichert” könnte das helfen, dich im Kopf vielleicht ein Stück mit dem Vertrag zu versöhnen und ihn eben weiter zu dulden. Wenn nicht – dürfte der Verkauf doch jetzt steuerfrei sein …

Liebe Grüße

Swantje

Hallo Florian,

Du hattest mir eine E-Mail geschickt mit einer Frage zu den 60% Todesschutz. Leider scheint die Email nicht zu stimmen, die Du hinterlegt hattest. Meld Dich noch mal bei mir, dann antworte ich Dir auch.

VG, Nico

Hallo Nico,

unglaubliche Geschichte. Habe beim Lesen ein paar mal gelacht 😉 (besonders bei deiner Empfehlung zum Verhalten in einer Bank). Das traurige daran ist aber, dass es solche Geschichten sehr oft gibt. Auch mir ist es da ähnlich ergangen wie dir.

Danke für diesen offenen und schonungslosen Bericht.

Gruß

Klaus-Dieter

Also auf die schnelle habe ich nur diese info gefunden

http://www.finanztip.de/widerspruchsrecht-lebensversicherungen/

Ich würde sagen es gibt eventuell noch ein dritten teil deiner geschichte mit happy end? Wer sollte kämpfen wenn nicht ein finanzblogger, sollte zumindest eine interessante story für viele betroffene geben.

Hallo Ole,

das ist interessant. Daran hatte ich ehrlich gesagt noch gar nicht gedacht. Ich werde mal schauen, was ich damals so an Unterlagen bekommen hatte.

VG, Nico

Hi

Ich habe gerade einen immokreditvertrag meiner mutter beim rechtsanwalt. Der meint das nur wegem des nicht deutlich abgehobenen widerspruchstext eine gute chance auf rückabwicklung besteht. Obwohl ich von berufswegen auch etwas ahnung von vertragsrecht habe, wäre ich auf diesen joker alleine nie gekommen. Also unbedingt einen RA drüberschauen lassen der sich damit auskennt. Erstberatung sind oft frei oder kosten in der region von 100.-. Sollte sich lohnen in deinem fall.

Halt uns auf dem laufenden ?

Mach ich. Sollte es wirklich klappen, diesen Vertrag Rückabwickeln zu können, dann geht die nächste Runde Bier auf mich 😉

Hier übrigens noch ein Link zum Finanztest-Spezial zu diesem Thema:

https://www.test.de/FAQ-Lebensversicherung-rueckabwickeln-Antworten-auf-Ihre-Fragen-4929552-0/

Vielleicht hilft es ja Dir oder einem Deiner Leser in ähnlichen Fällen.

Gruß

Dummerchen

Vielen Dank, Dummerchen. Habe ich mir direkt mal angeschaut. Sehr interessant. Ich prüfe im Moment im Detail die verschiedenen Möglichkeiten, wie es jetzt weitergeht. Es wird wohl noch einen dritten Teil für diesen Beitrag geben. Dann gibt es das Resultat 🙂

Hallo nico

Bohhhh, so eine frechheit von der bank deines vertrauens…

Und sowas passiert tagtäglich in deutschland. Alles legale bankräuber.

Genau deswegen mache ich nur noch onlinebanking. Da gibt es jetzt auch ganz passable robotadviser die einen auf etfs und breit aufgestellte portfolios verweisen.

Hast du mal geschaut ob der “widerrufsjoker” nicht auch für deine lebensversicherung gilt?

Google das mal!

Vielleicht ein gespräch bei der verbraucherzentrale oder ein erstgespräch beim rechtsanwalt für eine geringe gebühr.

Ich kann kaum glauben, daß das in deutschland rechtens ist.

Sei froh das du es jetzt überprüft hast und nicht wie andere zum rentenbeginn. ?

Es als ansporn zu nehmen ist genau die richtige antwort.

Als mögliches Highlight möchte ich noch hinzufügen: auf die Frage, “was passiert denn mit der Police wenn ich mal den monatlichen Beitrag nicht bezahlen kann. Bei Arbeitslosigkeit oder so?” kam als Antwort: “bei so einem kleinen Betrag (50 Euro im Mo.) wird das sicher nicht passieren. Da brauchen sie sich keine Gedanken drum machen”. Aha.

Originaltext der Deutschen Bank, die meiner damals 20-jährigen Tochter, Studentin und ohne zu versorgenden Anhang, eine Rentenversicherung aufschwatzen wollte. Sie wurde dafür mehrmals am Telefon beschwatzt und fuer einen Informationstermin in die Filiale gebeten. (Hinzitiert??)

Das war 2004. Zum Glück hat sie davon erzählt und ich hatte damals schon über 10 Jahre ETF-Erfahrung im Ausland (Deutschland war noch sehr spärlich bestückt) . Allein die Tatsache des zum Verkaufsgespräch in die Filiale zitiert zu werden !! Ach ja, ein besonderer Schlager war auch “wenn sie sterben, kriegen ihre Eltern 10.000 Euro”. Ich hatte kurzfristig Schnappatmung und danach habe ich viele böse Worte von mir gegeben.

Der Vertrag wurde nicht abgeschlossen.

Hallo Büchermaus,

na da kann sich Deine Tochter glücklich schätzen Dich damals an der Seite gehabt zu haben. Dadurch konnte sie viel Geld sparen.

Ich kriege auch Feedback von anderen, die solche Produkte abgeschlossen hatten. Ich habe den Eindruck, bei den großen Privatbanken wird man noch mal etwas mehr über den Tisch gezogen. Die Verkaufsmaschen sind aggressiver und die Gebühren höher. Ich kann das allerdings nicht mit konkreten Zahlen unterlegen. Wie auch immer, sich selbst um die Vorsorge zu kümmern schein immer besser zu sein.

VG, Nico

Auweia, ist schon unverschämt. Gibt es diesen Verkäufer bei Deiner Bank noch ? Was sagt der dazu ( Wahrscheinlich : Danke )

Der Fehler ist gemacht, jetzt kannst Du nur noch das Beste daraus machen, aber was wäre das ? Stilllegen vielleicht ? Beleihen, da könnte mit der Zinsdiffernz heute vielleicht was gehen, mußt Du mal prüfen.

Ein sehr schöner Bericht aus dem bestimmt alle Leser etwas mitnehmen können. Dafür Danke, auch wenn es Dir weh tut.

mfg

plutusandme

Der Typ läuft mir besser nicht noch mal über den Weg! 🙂

Er war damals schon kurz vor der Rente.

So eine ähnliche Geschicht hatte ich aus. Ich habe meine Versicherung nach paar Jahre gekündigt, Alles rausgeholt was rausgeholt werden konnte. Verluste in Kauf genommen, zweimal geschluckt und CIAO!

Eine Rürup Rente habe ich noch am laufen. So ein ganz gutes Gefühl habe ich damit aber nicht…

Das ist der sauberste Schritt.

Rürup ist auch so eine Granate 🙂 Da kenne ich allerdings nicht so genau die Details.

Hallo Chris und Oliver,

Eure Kommentare haben sich überschnitten, während sie in der Freischaltung-Schleife hingen.

Genau nachgerechnet hatte ich nicht. Grob geschätzt wären es 2014 wohl so um die EUR 10.000 gewesen, wenn ich einfach in günstige ETFs investiert hätte. Auf jeden Fall deutlich mehr (und angenehmer).

VG, nico

Autsch, der Schlag sitzt tief…

Rechne mal spaßeshalber auch nach was passiert wäre wenn du mit der gleichen Summe einfach nur direkt nen MSCI World angespart hättest oder so.

Irgendwie ist mir sowas zum Glück immer erspart geblieben, weil ich mich (wenn ich etwas brauchte) immer selbst um die Auswahl und Vergleich der verschiedenen Angebote, und nur das was zu meinem Bedarf passt, gekümmert hab – wenn mir irgendein ein fremder Dritter ungefragt etwas aufschwatzen will, werd ich eher misstrauischer als zutraulicher. Da ich selbst auch in der Buchhaltung arbeite, habe ich weniger Berührungsängste, auch das “Kleingedruckte” schon vorher mit dem spitzen Bleistift nachzurechnen.

Wow Nico, das ist mal ein eindrucksvoller Beitrag!

Es ist wirklich nochmal etwas ganz anderes so eine Kostenaufstellung vor sich zu sehen als einfach nur gesagt zu bekommen “Geh nicht zur Bank/Versicherung…”.

Hast du mal einen Vergleich angestellt wie viel du jetzt hättest, wenn du mit den Prämien stattdessen ein ETF-Portfolio bespart hättest?

Ich bin auf jeden Fall sehr gespannt auf den zweiten Teil! 🙂

Hallo Nico,

bei deinem Beitrag kam mir leider zu viel zu bekannt vor. Bei mir war es eine kapitalbildende Lebensversicherung. Diese habe ich dann auch noch vorschnell und völlig ohne Erfahrung abgeschlossen bevor die steuerlichen Grundlagen sich veränderten. Als im letzten Jahr auch immer weider der Garantiezins ein Thema war, habe ich meine Versicherung mal nachgerechnet. Der Rückkaufwert liegt auch noch unter dem investiertem Kapital und das trotz der Zinsen. Dann habe ich meine Dynamisierung von 5% mal hochgerechnet, mit dem Ergebnis das ich mir dann sicher war ich will nicht im letzten Jahr vor meiner Rente über das 8-fache monatlich an Beiträgen bezahlen müssen. Nach zu langen hin und her habe ich mich dann erst mal für eine Stilllegung des Vertrages entschlossen. Die finale Entscheidung ob ich den Verlust realisiere und das Geld woanders investiere oder den Vertrag einfach bis 65 liegen lasse steht bei mir noch aus.

Viele Grüße

Christian

Moin Christian,

dann bist Du schon einen Schritt weiter als ich. Liegenlassen wäre auch eine Option. Vielleicht sogar noch eher als komplett kündigen. Ich bin immer noch unschlüssig…

Diese Dynamisierung hat wirklich einen Riesen-Einfluss. Die Zahlen steigen exponentiell. Allerdings zeigen sie Dir im Verkaufsgespräch nur die späteren höheren Einnahmen wenn Du Deine Dynamisierung beibehältst, nicht die großen Prämien die Du dann auch zahlen musst.

Nico

Grins. Die Story hätte von mir stammen können. 2004 habe ich aus ähnlichen Gründen eine KLV abgeschlossen. Immerhin bei einem guten Anbieter mit vergleichsweise niedrigen Kosten. Trotzdem wäre aus dem schönen Geld viel mehr geworden, hätte ich es in eine vernünftige Anlage gesteckt. Das Bescheuertste: ich wollte mich eigentlich gegen Langlebigkeit absichern (und war auch bereit, dafür eine Prämie zu zahlen), habe aber KEINE Rentenversicherung gewählt…

Aber: ich behalte das Teil. Die Kosten sind doch wurscht, es kommt auf die Nachkostenrendite an. Über die gesamte Laufzeit gerechnet komme auf eine Rendite von garantiert 2,6% nach Steuern, das ist in Anbetracht der aktuellen Zinssituation ok. Und den Todesfallschutz, den ich sonst anderweitig absichern müsste, habe ich ja auch noch drin. Vom heutigen Punkt aus gerechnet (also bzgl. Entscheidung JETZT kündigen ja/nein) ist die Rendite sogar deutlich höher, da die Abschlußkosten ja vollständig gezahlt sind. Hoffen wir, dass die Gesamtleistung noch etwas höher ausfällt als die Garantie.

Hallo Katja,

es gibt wirklich viele Tausende wie uns. Da leben ganze Wirtschaftszweige von. Also, im nächsten Leben lieber mit dem Geld die Aktien der Firmen kaufen statt deren Produkte 🙂

VG, Nico

Aktienkauf dürfte bei einem VVaG schwierig werden. Ernsthaft: So schlecht ist die Police tatsächlich nicht. Es sieht auch immer noch so aus, als bekäme ich deutlich mehr als die 2,6%. Ist halt mein sicherer Anteil, kann ich mit leben.

Hallo Katja,

ich bin erst jetzt über die “Langlebigkeit” und den Todesfallschutz gestolpert. Das klingt in Deinem Beitrag synonym, sind aber genau entgegengesetzte Risiken:

* Das “Langlebigkeitsrisiko” ist das Risiko, dass Du zu lange lebst. “Zu lange” bedeutet hier: Du lebst länger als Dein Geld reicht. Dem Risiko kann man auf verschiedene Art und Weise begegnen: Vorher mehr sparen. Rentierlicher anlegen. In der Auszahlphase monatlich weniger entnehmen. Auch in der Auszahlphase in renditestarke Anlagen investiert bleiben. (Und nicht spätestens ab 60 für die nächsten 30 Jahre zu 100% in Euro-Staatsanleihen gehen, nur zur Sicherheit.) Was man auch tun kann, ist zum Rentenbeginn das Gesparte in eine Sofortrente einzulegen und man erhält pro 10.000 € Einzahlung ab sofort eine monatliche Rente von X. Danach ist es egal, auch wenn Du 120 Jahre alt wirst, erhältst Du pünktlich jeden Monat die garantierte Rente. Leider ist X meist wesentlich kleiner, als die meisten Menschen hoffen. Kapitalbildende Lebensversicherungen (KLV) oder fondesgebundene Rentenversicherungen oder Riester-Produkte kombinieren eine Ansparphase mit der Auszahlungsphase Das hat den Vorteil, dass Du schon mit 30 Jahren sicher wissen könntest, wie hoch Deine bis an Dein Lebensende garantierte Zusatzrente sein wird.

* Der Todesfallschutz versichert das Risiko, dass Du zu früh stirbst. “Zu früh” meint, in einer Zeit, in der Du Angehörige zu versorgen hast, die sich im Fall Deines Ablebens nicht selbst finanziell über Wasser halten können. Der klassische Fall ist die junge Familie mit 2 Kindern, die gerade für eine gute halbe Million ein schmuckes Reihenmittelhaus in Frankfurt-Rödelheim erworben hat und jetzt wirklich jeden Euro, der nicht Kapselkaffee oder Sushi investiert wird, in die Tilgung der Kredite steckt. Die Frau schafft das Geld ran, der Mann kümmert sich um den Haushalt und verdient noch ein paar Euro als Blogger und Influencer hinzu.

Wenn jetzt die Frau stirbt und es keinen Todesfallschutz für sie mit Mann oder Kindern als Begünstigten gibt, wird es finanziell eng. Entweder sucht sich der Mann schnell einen anderen gutverdienenden Partner, der alle Verpflichtungen übernimmt. Hier stellen sich für die meisten aber hohe emotionale und praktische Hürden. Oder das Haus muss verkauft werden. Wenn denn der Immobilienmarkt gerade nicht so heißgelaufen ist wie derzeit, kann es gerade in den ersten Jahren passieren, dass das gebrauchte Haus weniger einbringt als der Neubau samt Nebenkosten mal gekostet hat. Getilgt ist nach ein paar Jahren noch so gut wie nix. Im Ergebnis muss der Mann mit 2 Kindern in Frankfurt eine Mietwohnung suchen, einen richtigen Job und eine Kinderbetreuung. Und hat als Sahnehäubchen noch ein paar 10.000 € Restschulden, für die er ab dann zünftige 5-8% Zinsen zahlen darf. Denn einen Immobilienkredit bekommt er nicht mehr, weil er ja keine Immobilie mehr als Sicherheit hat.

Und genau dafür ist die Risiko-Lebensversicherung gedacht, die im Leistungsfall (ein schöner Versicherungseuphemismus) Deinen Angehörigen idealerweise so viel auszahlt, dass davon die Restschulden beglichen werden können. Leider zahlt die Versicherung nicht, wenn keiner stirbt, sondern man sich trennt. Das ist der deutlich häufigere Fall, bei dem ganz ähnliche Probleme entstehen. Wenn Du kein Haus und keinen Partner, vor allem aber keine kleinen Kinder hast, brauchst Du das ganze aber nicht. Die Prämie ist übrigens oft erstaunlich günstig, weil es wenig Todesfälle bei 20-50jährigen gibt und keinerlei Nebenleistungen finanziert werden müssen. Insbesondere wird kein Kapitalstock aufgebaut.

Es sei denn, Du hast ein Kombinationsprodukt wie eine Kapital-Lebensversicherung. Die klingt erstmal gut, weil sie das beste aus beiden Welten vereint. Im “Leistungsfall” Absicherung Deiner Liebsten einerseits und im “Erlebensfall” eine ordentliche Rente andererseits, alles staatlich gefördert und komfortabel monatlich abgebucht. Im Ergebnis habe auch ich eine KLV, obwohl ich den Todesfallschutz nicht brauche und ich nach der Lektüre der Jahresmitteilungen – mit Herrn Looman gesprochen – erstmal einen großen Schnaps brauche. Aber wir sind hier ja auch im Beitrag “Mein größter finanzieller Fehler – Jetzt tut es richtig weh!”.

Ein letzter wichtiger Punkt: Du solltest die Todesfallleistung überprüfen, wenn Du den Schutz wirklich benötigst (= Du bist Hauptverdienerin und hast Haus und Kinder). Häufig ist bei KLV die Leistung niedrig angesetzt, um den Beitrag niedrig zu halten.

Gespannt, welche Fehler ich heute mache, über die ich dann in 20 Jahren Kommentare schreiben kann

Guido

Morgen Nico!

Ich kenn die Geschichte nur zu gut! 🙁

Hier ist meine dazu: http://www.finanzdurchblick.net/geld-verloren/

Das Problem ist, dass der Großteil der Gebühren in den ersten fünf Jahren abgezogen wird, sodass man in dieser Zeit nur 20-40% des monatlichen Betrags in die Fonds investiert wird!

Dieses Prinzip ist absoluter Diebstahl und Betrug in meinen Augen! Daher ist es wichtig, dass wir unsere Geschichte publik machen, damit es anderen nicht so ergeht!

Was hast du weiter vor? Kündigst zu die Police oder stellst du sie beitragsfrei?

Alter Schalter! Ich hab den Mund bis jetzt nicht mehr zu bekommen als ich den Aufstellung der Kosten gesehen habe. Das ist mal ein geniales Geschäftsmodell……..für die Bank! :))

Ich habe auch eine Fondgebundene Altersvorsorge vor Jahren abgeschlossen und werde diese jetzt sofort prüfen und mir ebenfalls eine Kostenaufstellung geben lassen.

Wie gehst Du den jetzt mit der Versicherung um? Kündigen? Jetzt wo Du schon die gesamten Kosten “getilgt” hast, könnte es sich ja evtl. lohnen diese Versicherung weiter laufen zu lassen. Wobei allein die jährlichen Verwaltungsgebühren einem finanztechnisch “den Schuh ausziehen”.

Freue mich auf Deinen Kommentar.

Beste Grüße,

Jan

Hallo Jan,

ich kann Dir nur empfehlen, Dir so eine Kostenaufstellung schicken zu lassen und auch noch mal die ursprüngliche Police im Detail zu lesen. Da gibt es einiges zu entdecken 🙂 So eine Versicherung ist schon pfiffig aufgesetzt und verfolgt das klare Ziel, den Ertrag zu maximieren. Mit Ertrag meine ich nicht den Ertrag des Anlegers. Es verdienen eigentlich alle gut, außer der Anleger selber: Bank, Versicherung, ggf. Vermittler, Fondsgesellschaften…

Ich möchte dem zweiten Teil nicht vorweggreifen. Da werden Deine Fragen noch aufgegriffen.

VG, nico

Ich hab auch so einen Riester…und nun ein schlechtes Gefühl. Solange ich die Kinderzulagen erhielt und extrem wenig verdiente war das glaub lohnend (musste nur 10 Euro pro Monat einzahlen…). Nun sind die Kinder weggefallen….

Hallo Ursula,

check doch mal ob Du den Vertrag auf die Minimalsumme runterstufen kannst und einfach weiterlaufen lässt. Die Förderung geht ja nicht verloren

Hallo Nico!

Eine traurige Geschichte sehr schön verpackt! Unterhaltung pur!

Der Fehler auf Bankberater zu hören blieb mir zum Glück erspart. Aber Lehrgeld muss jeder zahlen!

MFG Philipp

Alter Schwede… ich habe ja erst mal wieder köstlich gelacht, danke dafür. Besonders bei „Leute, jetzt mal ohne Scheiß, wo ist die Kohle?“ lag ich unterm Tisch.

Als dann die Abrechnung kam wäre ich gern kotzen gegangen… Dass soetwas in Deutschland nicht lebenslang hinter Gittern endet ist eine Schande. Mir sind solche Erfahrungen zumindest in dem Ausmaß erspart geblieben. Aber auch nur weil ich den Beschiss mit der ersten Abrechnung bemerkt habe.

Mir ist auf jeden Fall jetzt schlecht. Bin trotzdem gespannt auf Teil 2!

Grüße,

Chris

Ganz ehrlich, die Jungs dürfen sich nicht wundern, dass alle nach mehr Regulierung schreien. Natürlich muss man sich zuerst selbst an die Nase fassen. Man muss so etwas ja nicht abschließen. Allerdings ist es wirklich schwierig, bei solchen Policen durchzublicken. Da ist vieles (absichtlich?) so versteckt, dass Du es schwer durchblicken kannst.

Ich musste Anfang der Woche noch mal einen ganzen Abend drauf verwenden die Police genau zu lesen, um auch alles wirklich zu verstehen. Dabei habe ich noch so eine kleine Schweinerei in der Kostenstruktur entdeckt. Die zeige ich dann im zweiten Teil mit auf. Der wird Dir dann glaube ich richtig gefallen 🙂